Financement travaux : guide complet pour votre rénovation

Table des matières

- Introduction

- Comparaison et choix entre les options de financement pour travaux

- Le Prêt à Taux Zéro (PTZ) pour le financement de la résidence principale avec ou sans travaux

- L’Éco-PTZ : financer vos travaux de rénovation énergétique

- Prêt travaux d’amélioration d’Action Logement

- Le Prêt d’Accession Sociale

- Le prêt à la consommation : une solution flexible pour le financement de vos travaux

- Le prêt immobilier pour la rénovation : investir dans de grands projets

- Conseils pratiques et erreurs à éviter

- Conclusion

Introduction

Dans le monde de la rénovation, trouver le bon financement pour vos travaux est crucial pour transformer votre espace de vie sans compromettre votre santé financière. Le terme « financement travaux » englobe une gamme d’options conçues pour s’adapter à différents besoins et budgets, rendant vos projets de rénovation à la fois réalisables et abordables. Que vous envisagiez des modifications mineures ou une rénovation majeure de votre maison, comprendre les diverses solutions de financement disponibles peut vous guider vers la réalisation de vos rêves de rénovation avec assurance et sérénité.

Cet article explore en détail trois voies principales de financement travaux :

- le Prêt à Taux Zéro (PTZ) pour le financement de la résidence principale avec ou sans travaux,

- l’Eco-Prêt à Taux Zéro (éco-PTZ) pour financer les travaux de rénovation énergétique

- le prêt travaux d’Action Logement

- le Prêt d’Accession Sociale (PAS)

- le prêt à la consommation,

- le prêt immobilier spécifiquement conçu pour la rénovation d’appartement ou de maison.

Chacune de ces options offre des avantages uniques, ainsi que des conditions spécifiques, répondant à différents profils d’emprunteurs et à divers projets de rénovation. De la souplesse du prêt à la consommation aux conditions avantageuses du PTZ, en passant par la structure adaptée du prêt immobilier pour rénovation, nous vous fournirons toutes les informations nécessaires pour choisir l’option de financement la plus adaptée à votre projet.

Comparaison et choix entre les options de financement pour travaux

Lorsqu’il s’agit de financer des travaux de rénovation, choisir l’option de financement la plus adaptée à votre projet et à votre situation financière est essentiel. Entre le Prêt à Taux Zéro (PTZ), le prêt à la consommation, et le prêt immobilier dédié aux travaux, chaque solution présente des avantages et des inconvénients qu’il convient de peser soigneusement. Cette section vise à comparer ces options pour vous aider à prendre une décision éclairée.

Le comparatif détaille des différents prêts

| Critères | Prêt à Taux Zéro (PTZ) | Éco-PTZ | Action Logement | Prêt d’Accession Sociale (PAS) | Prêt à la consommation | Prêt immobilier |

|---|---|---|---|---|---|---|

| Objectif | – Achat d’un logement avec ou sans travaux | – Travaux de rénovation énergétique | – Travaux | – Achat d’un logement avec ou sans travaux – Travaux | – Travaux | – Achat d’un logement – Travaux |

| Situation financière et profil | – Primo-accédants – Sous conditions de ressources | – Propriétaires occupants – Bailleurs, – Sans condition de ressources | – Salariés du secteur privé non agricole d’au moins 10 salariés – Propriétaires occupant leur logement | – Propriétaires occupants – Sous condition de ressources | – Accessible à un large éventail de profils – Nécessite une capacité de remboursement adéquate | – Exige une bonne capacité d’endettement – Garanties requises |

| Délai de réalisation | Variable, selon l’éligibilité et le processus d’approbation | Variable, selon l’éligibilité et le processus d’approbation | Variable, selon l’éligibilité et le processus d’approbation | Variable, selon l’éligibilité et le processus d’approbation | Rapide, idéal pour les besoins urgents de financement | Peut être plus long, nécessite une planification anticipée |

| Montant maximum empruntable | – dépend de la zone géographique – Voir tableau des quotités | Jusqu’à 30 000 € | Jusqu’à 10 000 € | Dépend de la valeur du projet et des garanties, peut excéder plusieurs centaines de milliers d’euros | Jusqu’à 75 000 €, selon les établissements de crédit | Dépend de la valeur du projet et des garanties, peut excéder plusieurs centaines de milliers d’euros |

| Durée d’emprunt maximale | Jusqu’à 25 ans, en fonction des conditions du prêt et du projet | Jusqu’à 15 ans | Jusqu’à 10 ans | De 5 à 30 ans. | Généralement jusqu’à 7 ans, peut varier selon le prêteur | Peut aller jusqu’à 30 ans ou plus, en fonction de la banque et des garanties proposées |

| Taux d’intérêt | 0% (pas d’intérêts à payer) | 0% (pas d’intérêts à payer) | 1,5% | L e taux d’intérêt ne peut pas dépasser un taux maximum | Variable, généralement entre 2,5% et 7,5%, peut varier selon le prêteur et la situation de l’emprunteur | Plus bas que le prêt à la consommation, généralement entre 1% et 3,5%, dépendant des conditions de marché et du profil de l’emprunteur |

Le bilan des différents financements travaux

| Critères | Prêt à Taux Zéro (PTZ) | Éco-PTZ | Action Logement | Prêt d’Accession Sociale (PAS) | Prêt à la consommation | Prêt immobilier |

|---|---|---|---|---|---|---|

| Avantages | – Pas d’intérêts à payer – Soutien pour les primo-accédants – Peut couvrir une partie significative des coûts | – Incitation à la rénovation énergétique – Pas d’intérêts | – Taux nominal annuel bas – Large Gamme de Travaux Éligibles | – Taux plafonné | – Flexibilité d’utilisation des fonds – Procédures simplifiées – Disponibilité rapide des fonds | – Taux d’intérêt bas – Montants élevés empruntables – Durée de remboursement longue |

| Inconvénients | – Conditions d’éligibilité strictes – Limité à certaines catégories de travaux – Montant plafonné | – Focalisé uniquement sur la rénovation énergétique – Nécessité de travaux éligibles | – Travaux doivent être réalisés par des professionnels | – Sous condition de ressources | – Taux d’intérêt plus élevé – Montant et durée de remboursement limités | – Nécessité de garanties (ex. hypothèque) – Approbation plus longue – Utilisation des fonds plus réglementée |

Ces tableaux comparatifs offrent un aperçu des intérêts pour chaque type de prêt, vous aidant ainsi à mieux comprendre le coût potentiel de votre financement. Gardez à l’esprit que ces taux sont indicatifs et peuvent varier. Il est toujours conseillé de consulter plusieurs offres et de négocier les meilleures conditions possibles avec les prêteurs.

Le Prêt à Taux Zéro (PTZ) pour le financement de la résidence principale avec ou sans travaux

Le Prêt à Taux Zéro (PTZ) est conçu pour faciliter l’acquisition d’une première résidence principale, en offrant un soutien financier sans intérêt aux primo-accédants. Ce dispositif encourage l’achat de logements neufs ou anciens, avec ou sans travaux de rénovation, en fonction des besoins des emprunteurs.

Description du dispositif PTZ

Le PTZ est une aide précieuse pour les primo-accédants, permettant de financer une partie de l’achat d’une résidence principale sans payer d’intérêts. Ce prêt est octroyé sous conditions de ressources et dépend de la localisation du bien ainsi que de la composition du foyer.

- Avantages : Pas d’intérêts à rembourser, adapté à l’achat de logements neufs ou anciens nécessitant des travaux.

- Limitations : Montant empruntable et conditions d’éligibilité dépendant de plusieurs critères.

Projets financés par le PTZ

Le PTZ est destiné à faciliter l’acquisition d’une première résidence principale, avec une attention particulière portée aux projets de rénovation pour les logements anciens. Voici ce que vous pouvez financer avec le PTZ :

- Achat d’un logement neuf : Le PTZ permet de financer l’achat d’un logement considéré comme neuf, y compris la construction d’une maison.

- Acquisition et rénovation d’un logement ancien : Pour les logements anciens, le PTZ finance non seulement l’achat mais aussi les travaux de rénovation nécessaires pour rendre le logement décent. Les travaux doivent représenter au moins 25% du coût total de l’opération d’achat et de rénovation.

- Travaux d’amélioration (création, modernisation, assainissement ou aménagement de surfaces habitables ou de surfaces annexes)

- Travaux de performance énergétique : Que ce soit pour un logement neuf ou ancien, les travaux visant à améliorer la performance énergétique du domicile peuvent être inclus dans le financement par le PTZ, sous réserve que ces travaux respectent certains critères et normes d’efficacité énergétique.

- Travaux d’économies d’énergie (sauf s’ils sont financés par un éco-PTZ). La consommation énergétique annuelle du logement (chauffage, eau chaude, refroidissement) doit être inférieure à 331 kWh/m². Cette condition peut être attestée par une évaluation énergétique ou un DPE: indiquant au minimum la classe E, après travaux.

Le zonage du prêt à taux zéro

Les modalités d’éligibilité du PTZ dépendent des zones géographiques :

| Zone A et A bis | Zone B1 | Zone B2 | Zone C | |

|---|---|---|---|---|

| PTZ dans le neuf | Oui | Oui | Oui | Oui |

| PTZ dans l’ancien avec/sans travaux | – | – | Oui | Oui |

Les quotité neuf, ancien avec travaux

En 2024, le prêt à taux zéro a été réformé, et une nouvelle variable influe sur la quotité à appliquer : les ressources des emprunteurs. Ainsi, la quotité peut être de 20% ou 40% selon les revenus du ou des demandeurs. En zone tendue, seuls les achats dans le neuf en habitat collectif sont finançables. En zone détendue, il n’est possible d’obtenir un PTZ que pour un logement ancien avec réalisation de travaux.

| Zone A et A bis | Zone B1 | Zone B2 | Zone C | |

|---|---|---|---|---|

| Logement neuf | 40% | 40% | 20% | 20% |

| Ancien avec travaux | – | – | 40% | 40% |

Conditions d’éligibilité

- Statut de primo-accédant : Les bénéficiaires ne doivent pas avoir été propriétaires de leur résidence principale dans les deux dernières années.

- Ressources : Le total des revenus du foyer ne doit pas dépasser un plafond, qui varie en fonction de la zone géographique et de la taille du foyer.

- Caractéristiques du logement : Le logement doit être neuf ou, si ancien, nécessiter des travaux d’amélioration représentant au moins 25% de l’opération totale d’achat.

Démarches pour en bénéficier

Pour accéder au PTZ, il est nécessaire de se rapprocher des établissements bancaires ayant signé une convention avec l’État. Les demandeurs doivent préparer un dossier comprenant les justificatifs de ressources, le projet immobilier, et tout autre document requis par la banque.

- Documentation : Justificatifs d’identité, de revenus, et de projet immobilier.

- Procédure : Comparaison des offres bancaires, montage du dossier de prêt, et respect des critères d’éligibilité et d’utilisation du logement.

Le PTZ offre une opportunité significative pour les primo-accédants de devenir propriétaires de leur résidence principale dans des conditions financières avantageuses. Une bonne préparation du dossier et une connaissance approfondie des conditions d’éligibilité sont essentielles pour bénéficier pleinement de ce dispositif.

L’Éco-PTZ : financer vos travaux de rénovation énergétique

L’Éco-Prêt à Taux Zéro, ou éco-PTZ, est un dispositif de financement mis en place pour encourager les propriétaires à réaliser des travaux d’amélioration énergétique. Accessible sans condition de ressources, il vise à réduire la consommation énergétique des logements en finançant des travaux éco-responsables.

Présentation de l’Éco-PTZ

L’éco-PTZ permet d’emprunter jusqu’à 30 000 euros sans payer d’intérêts, pour financer des travaux d’amélioration de la performance énergétique des logements anciens. Ce prêt s’adresse aux propriétaires occupants, bailleurs, et aux syndicats de copropriétaires, avec une offre valable jusqu’au 31 décembre 2027.

Conditions d’éligibilité

- Ancienneté du logement : Le logement doit être achevé depuis plus de deux ans au moment de la demande de l’éco-PTZ.

- Type de travaux : Les travaux doivent viser une amélioration de la performance énergétique et respecter l’un des bouquets de travaux éligibles ou permettre d’atteindre une performance énergétique globale minimale du logement.

- Réalisation des travaux : Les travaux doivent être réalisés par des professionnels RGE (Reconnu Garant de l’Environnement).

Travaux éligibles

Les travaux financés par l’éco-PTZ doivent entrer dans une des catégories suivantes :

- La 1ère catégorie concerne des travaux de rénovation permettant à votre logement d’améliorer sa performance énergétique, fixés parmi les actions suivantes :

- isolation thermique de la toiture

- isolation thermique des murs donnant sur l’extérieur

- remplacement d’au moins la moitié des fenêtres en simple vitrage par du double vitrage et remplacement des portes donnant sur l’extérieur

- isolation des planchers bas

- installation ou remplacement d’un système de chauffage ou de production d’eau chaude sanitaire

- installation d’équipements de chauffage utilisant une source d’énergie renouvelable

- installation d’équipements de production d’eau chaude sanitaire utilisant une source d’énergie renouvelable.

- La 2ème catégorie concerne des travaux qui ouvrent droit à l’aide MaPrimeRénov’ Parcours accompagné ou à MaPrimeRénov’ (parcours par gestes), mobilisées en parallèle.

- La 3ème catégorie concerne des travaux permettant d’atteindre une performance énergétique globale minimale du logement. Ces travaux doivent permettre d’atteindre une étiquette énergétique après travaux inférieure à 331 kWh/m2 par an sur les usages chauffage, refroidissement et production d’eau chaude sanitaire, et un gain énergétique d’au moins 35 %. Un audit énergétique réalisé par un diagnostiqueur qualifié doit être effectué au préalable pour déterminer les travaux nécessaires.

- La 4ème catégorie concerne des travaux de réhabilitation de votre installation d’assainissement non collectif. Le nouveau système ne doit pas consommer d’énergie et se conformer à des prescriptions techniques spécifiques.

Importance de la certification RGE

Pour que les travaux soient éligibles à l’éco-PTZ, ils doivent être réalisés par des entreprises et des artisans détenant la certification RGE (Reconnu Garant de l’Environnement). Cette certification assure que les professionnels ont les compétences et le savoir-faire nécessaires pour effectuer des travaux d’amélioration énergétique conformes aux standards exigés.

Démarche pour bénéficier de l’Éco-PTZ

- Évaluation énergétique : Réalisation d’une évaluation énergétique pour déterminer les travaux les plus adaptés.

- Devis : Obtention de devis pour les travaux envisagés par des professionnels certifiés RGE.

- Montage du dossier : Constitution d’un dossier incluant l’évaluation énergétique, les devis, et le formulaire spécifique de demande d’éco-PTZ.

- Dépôt du dossier : Soumission du dossier à une banque partenaire du dispositif.

À qui s’adresser pour obtenir un éco-PTZ ?

Pour bénéficier de l’éco-PTZ, les démarches doivent être effectuées auprès des partenaires financiers agréés par l’État. Voici les étapes clés et les interlocuteurs privilégiés :

- Banques partenaires : L’éco-PTZ est disponible auprès d’un réseau de banques ayant signé une convention avec l’État français. La liste des établissements participants est régulièrement mise à jour et accessible sur les sites officiels dédiés à l’éco-PTZ ou auprès des agences bancaires.

- Courtiers en crédit : Si vous recherchez de l’aide pour comparer les offres d’éco-PTZ disponibles et choisir celle qui correspond le mieux à votre projet et à votre situation financière, consulter un courtier spécialisé en crédit immobilier et en prêts aidés peut être bénéfique.

Prêt travaux d’amélioration d’Action Logement

Action Logement propose le Prêt Travaux d’Amélioration pour financer vos travaux de rénovation dans votre résidence principale. C’est un crédit à taux réduit destiné à aider les salariés du secteur privé non agricole d’au moins 10 salariés, ainsi que les propriétaires occupant leur logement. Voici une vue d’ensemble de ce prêt et comment en bénéficier :

Caractéristiques du Prêt

- Montant maximum : Jusqu’à 10 000 €.

- Taux d’intérêt : Taux fixe très avantageux de 1,5% (taux annuel nominal).

- Durée du crédit : Libre, dans la limite de 10 ans.

- Utilisation : Financement d’une large gamme de travaux de rénovation pour la résidence principale, y compris les travaux dans les parties communes de la copropriété.

Éligibilité

- Être salarié d’une entreprise du secteur privé non agricole de 10 salariés et plus.

- Être propriétaire occupant du logement à rénover.

- Le logement doit se situer en France métropolitaine ou dans les DROM.

- Respecter les plafonds de ressources spécifiés.

Travaux Éligibles

- Décoration : Peintures, revêtements de sols, carrelages.

- Mise aux normes : Chauffage, sanitaire, toiture, fenêtres.

- Amélioration de l’habitat : Travaux en copropriété, adaptation du logement aux personnes handicapées.

- Sécurité : Renforcement de la sécurité des biens et des personnes dans les immeubles et leurs parties communes.

- Menus travaux : Remplacement partiel de sanitaires, d’éléments de chauffage ou de menuiseries extérieures.

Processus de Demande

- Formulaire de demande : Complétez le formulaire dédié sur le site d’Action Logement.

- Dossier complet : Envoyez votre dossier complet, incluant tous les justificatifs nécessaires, à l’agence Action Logement la plus proche.

- Suivi : Utilisez l’espace dédié sur le site d’Action Logement pour suivre l’avancement de votre demande.

À Noter

Le prêt ne finance pas les travaux d’agrandissement (extension, surélévation ou transformation d’une surface non habitable).

Les fonds sont versés sur présentation des justificatifs des travaux réalisés par une entreprise.

Le Prêt d’Accession Sociale

Présentation du dispositif

Le Prêt d’Accession Sociale (PAS) est une aide financière destinée à faciliter l’acquisition ou la construction de logements ainsi que la réalisation de travaux pour les ménages aux revenus modestes. Ce dispositif permet de bénéficier de conditions avantageuses telles qu’un taux d’intérêt encadré et l’accès à certaines aides au logement.

Que finance le PAS ?

Le logement doit devenir votre résidence principale: Logement occupé au moins 8 mois par an sauf obligation professionnelle, raison de santé ou cas de force majeure au plus tard 1 an après la fin des travaux ou l’achat

Le Prêt d’Accession Sociale (PAS) peut financer divers projets immobiliers, notamment :

- l’achat d’un terrain avec construction,

- l’acquisition de logements neufs

- l’acquisition de logement anciens avec rénovation, a

- divers travaux d’amélioration, d’extension,

- travaux visant à économiser de l’énergie

Conditions d’éligibilité

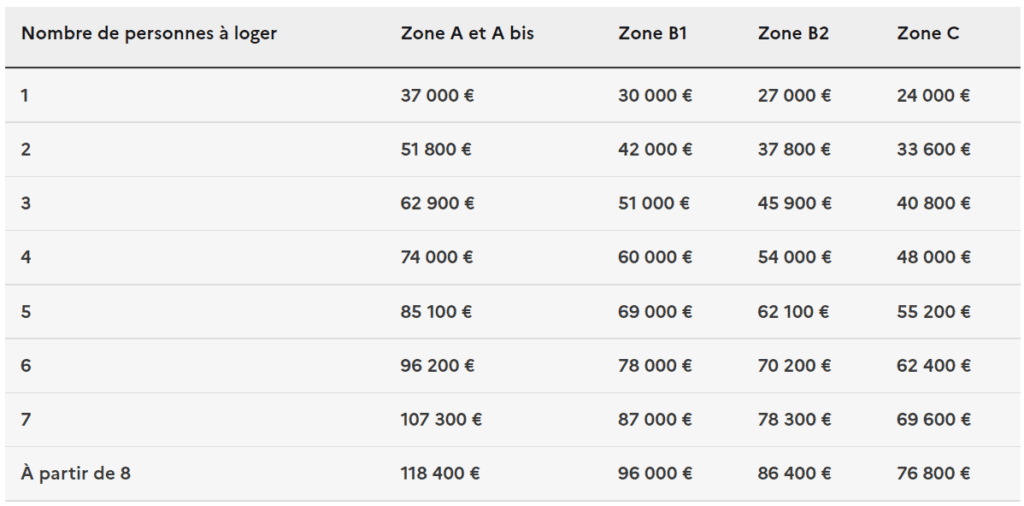

Pour déterminer l’éligibilité au Prêt d’Accession Sociale (PAS), les revenus fiscaux de référence de l’année N-2 des occupants sont pris en compte. Ce revenu ne doit pas excéder un plafond, qui varie selon le nombre de personnes à loger et la localisation du logement

Le taux d’intérêt

Le taux d’intérêt du Prêt d’Accession Sociale est plafonné, mais peut varier entre les établissements, donc il est bénéfique de comparer les offres. Le taux peut être fixe, variable, ou modulable.

A qui s’adresser ?

Pour obtenir un Prêt d’Accession Sociale (PAS), il faut s’adresser à une banque ou un établissement de crédit ayant signé une convention avec l’État autorisant l’octroi de ce prêt.

Le prêt à la consommation : une solution flexible pour le financement de vos travaux

Lorsque les travaux de rénovation deviennent une nécessité ou un projet cher à votre cœur, le prêt à la consommation se présente comme une solution flexible et accessible. Contrairement aux prêts spécifiquement immobiliers, le prêt à la consommation pour financer vos travaux offre une grande liberté quant à la nature des travaux réalisés, sans nécessiter de garantie telle qu’une hypothèque sur votre propriété. Cette section détaille tout ce que vous devez savoir pour naviguer dans le monde des prêts à la consommation destinés aux travaux de rénovation.

Une solution flexible pour vos travaux

Que vous souhaitiez rafraîchir la peinture, moderniser votre cuisine, ou encore transformer intégralement l’espace de vie, le prêt à la consommation peut fournir les fonds nécessaires pour concrétiser vos idées.

Caractéristiques du prêt à la consommation pour les travaux

- Flexibilité des montants : Le prêt à la consommation pour travaux permet d’emprunter des sommes variées, généralement de quelques milliers à plusieurs dizaines de milliers d’euros, s’adaptant ainsi à l’ampleur et aux besoins spécifiques de chaque projet de rénovation.

- Démarches simplifiées : Les formalités pour obtenir un prêt à la consommation sont souvent moins complexes que celles requises pour un prêt immobilier. Les documents à fournir sont réduits, et les délais de réponse des institutions financières sont généralement rapides, facilitant la mise en œuvre rapide des travaux.

- Liberté d’utilisation : À la différence de certains prêts spécifiques, les fonds obtenus via un prêt à la consommation peuvent être utilisés librement, sans avoir à justifier chaque dépense liée au projet de rénovation. Cette liberté permet une grande souplesse dans la gestion du budget alloué aux travaux.

- Taux d’intérêt : Les taux d’intérêt appliqués aux prêts à la consommation peuvent varier en fonction de plusieurs facteurs, dont le montant emprunté, la durée du prêt, et le profil de l’emprunteur. Il est donc essentiel de comparer les offres pour trouver le taux le plus avantageux.

Pourquoi choisir le prêt à la consommation pour vos travaux ?

Cela permet aux emprunteurs de démarrer rapidement leurs projets sans attendre d’économiser la totalité des fonds nécessaires. De plus, cette option est particulièrement pertinente pour les travaux qui ne sont pas éligibles à des prêts aidés ou à taux zéro.

Conditions et modalités : ce qu’il faut savoir

Critères d’éligibilité

- Capacité de remboursement : Les institutions financières évalueront votre capacité de remboursement en fonction de vos revenus, de vos charges et de votre taux d’endettement. Il est important de démontrer une gestion saine de vos finances pour rassurer le prêteur quant à votre capacité à rembourser le prêt dans les délais.

- Stabilité professionnelle : Une situation professionnelle stable (CDI, fonction publique, etc.) peut faciliter l’obtention d’un prêt à la consommation, bien que des solutions existent également pour les profils en CDD ou les indépendants.

- Historique de crédit : Un bon historique de crédit sans incidents majeurs (retards de paiement, inscriptions au FICP) est un atout pour votre demande. Les établissements de crédit vérifient souvent votre historique via les fichiers de la Banque de France.

Modalités de remboursement

- Durée du prêt : La durée de remboursement d’un prêt à la consommation peut varier de quelques mois à plusieurs années. La durée maximale est de 7 ans (84 mois). La durée choisie influencera le montant des mensualités ainsi que le coût total du crédit.

- Taux d’intérêt : Le taux d’intérêt appliqué à votre prêt peut être fixe ou variable. Un taux fixe offre la sécurité d’une mensualité constante, tandis qu’un taux variable peut fluctuer en fonction des conditions de marché.

- Mensualités : Les mensualités doivent être adaptées à votre capacité de remboursement pour éviter tout déséquilibre financier. Il est possible de négocier avec le prêteur pour ajuster le montant des mensualités en fonction de votre budget.

- Montant maximal : Le montant peut aller jusqu’à 75 000 euros. Cette limite supérieure est définie par la législation française pour les crédits à la consommation, englobant les prêts personnels, les crédits renouvelables, les crédits affectés à des achats précis, et les prêts pour travaux non liés à une acquisition immobilière.

Documents requis

La liste des documents nécessaires peut varier, mais inclut généralement :

- Justificatifs d’identité et de domicile,

- Preuves de revenus (fiches de paie, avis d’imposition),

- Relevés bancaires récents,

- Devis ou estimations des travaux envisagés, dans certains cas.

Vers qui se tourner : trouver le bon partenaire financier

Banques traditionnelles

Les banques traditionnelles restent une option privilégiée pour de nombreux emprunteurs, offrant une gamme complète de services financiers, y compris des prêts à la consommation pour les travaux de rénovation. Avec une relation de clientèle établie, il peut être plus facile de négocier les termes du prêt. De plus, certaines banques proposent des offres spéciales pour leurs clients existants, telles que des taux d’intérêt réduits ou des frais de dossier offerts.

Établissements de crédit spécialisés

Ces institutions se concentrent sur l’offre de crédits à la consommation, y compris des prêts pour travaux. Elles peuvent offrir une plus grande flexibilité et des conditions potentiellement plus attractives pour des profils d’emprunteurs variés. Les établissements de crédit spécialisés sont souvent capables de traiter les demandes plus rapidement que les banques traditionnelles, ce qui peut être un avantage si vous avez besoin de financer vos travaux dans des délais serrés.

Plateformes de prêt en ligne

Les solutions de financement en ligne ont gagné en popularité grâce à leur processus de demande simplifié et à la rapidité de leur réponse. Ces plateformes offrent souvent des simulateurs de prêt, permettant aux emprunteurs de comparer facilement différentes offres et de personnaliser leur prêt en fonction de leur situation financière. En outre, les plateformes en ligne peuvent proposer des taux compétitifs en raison de leurs coûts opérationnels réduits.

Courtiers en crédit

Faire appel à un courtier en crédit peut être une option judicieuse si vous souhaitez bénéficier d’une assistance personnalisée dans votre recherche de financement. Les courtiers analysent votre situation financière, comparent les offres de prêt de différents prêteurs et négocient les conditions en votre nom. Bien que cette option puisse impliquer des frais de service, elle peut vous faire gagner du temps et vous aider à obtenir des conditions de prêt plus avantageuses.

Points clés à considérer

- Comparez les offres : Ne vous limitez pas à une seule source de financement. Examinez les propositions de plusieurs prêteurs pour trouver le meilleur taux d’intérêt et les conditions les plus favorables.

- Évaluez les frais annexes : Au-delà du taux d’intérêt, prenez en compte les frais de dossier, les pénalités de remboursement anticipé et les assurances facultatives qui peuvent influencer le coût total du prêt.

- Lisez attentivement les conditions : Avant de signer, assurez-vous de comprendre toutes les conditions du prêt, y compris les obligations de remboursement et les conséquences d’un éventuel défaut de paiement.

Liberté de projet : ce que vous pouvez financer avec le prêt à la consommation

Que vous souhaitiez moderniser votre cuisine, transformer votre salle de bain, ou encore réaménager votre salon pour le rendre plus fonctionnel et esthétique, le prêt à la consommation couvre tous types de rénovations intérieures.

- Améliorations énergétiques : Investir dans l’efficacité énergétique de votre domicile non seulement réduit vos factures d’énergie, mais contribue également à la protection de l’environnement.

- Mises aux normes et réparations : Les mises à jour nécessaires pour que votre maison respecte les normes de sécurité actuelles. Ces travaux, essentiels pour garantir la sécurité et le confort des occupants, peuvent être réalisés sans contraintes financières immédiates grâce à cette option de financement.

- Personnalisation et embellissement : Au-delà des rénovations fonctionnelles, le prêt à la consommation vous permet de personnaliser et d’embellir votre espace de vie selon vos goûts et aspirations.

- Les travaux extérieurs : Tels que la réfection de la façade, l’aménagement d’un jardin, ou l’installation d’une terrasse ou d’une piscine, entrent également dans le cadre de financement de ce prêt.

Le prêt immobilier pour la rénovation : investir dans de grands projets

Un financement sur-mesure pour votre projet de rénovation

Pour les projets de rénovation d’envergure qui transforment significativement votre propriété, le prêt immobilier spécifiquement destiné à la rénovation peut être la solution de financement idéale. Cette option est particulièrement adaptée aux travaux importants, offrant des conditions financières potentiellement plus avantageuses pour des montants élevés et des durées de remboursement étendues. Le prêt immobilier pour la rénovation est conçu pour financer des projets ambitieux, tels que des rénovations complètes, des extensions de bâtiments, ou des améliorations énergétiques majeures. Ce type de prêt prend en compte la valeur ajoutée au bien immobilier grâce aux travaux envisagés, offrant ainsi une capacité d’emprunt en adéquation avec l’ampleur du projet.

Critères et Conditions d’Éligibilité

Les critères d’obtention d’un prêt immobilier pour rénovation sont généralement plus stricts que pour un prêt à la consommation. Les banques évalueront non seulement votre capacité de remboursement, mais aussi la viabilité et la plus-value potentielle du projet de rénovation :

- Apport personnel : Bien que pas toujours obligatoire, un apport personnel peut améliorer les conditions du prêt (taux d’intérêt, durée).

- Devis et plans détaillés : La présentation de devis détaillés et de plans des travaux est souvent requise pour justifier le montant emprunté.

- Garanties : Les banques peuvent exiger des garanties, telles qu’une hypothèque sur le bien, pour sécuriser le prêt.

Trouver le bon partenaire financier

Les banques traditionnelles et certains établissements spécialisés proposent des prêts immobiliers pour rénovation. Il est crucial de bien comparer les offres, en prêtant attention aux taux d’intérêt, aux frais de dossier, et aux conditions de remboursement anticipé. L’accompagnement par un courtier immobilier peut également faciliter la recherche et la négociation de votre prêt.

Projets éligibles : transformer votre propriété

Avec un prêt immobilier pour rénovation, vous pouvez financer des projets tels que :

- Rénovation totale : Refaire intégralement l’intérieur de votre domicile pour le moderniser ou le rendre plus fonctionnel.

- Extension de maison : Ajouter une nouvelle pièce, un étage, ou agrandir l’espace de vie existant.

- Rénovation énergétique profonde : Installer un système de chauffage central, remplacer toutes les fenêtres pour une meilleure isolation, ou mettre en place une solution de production d’énergie renouvelable.

En optant pour un prêt immobilier destiné à la rénovation, vous investissez dans l’avenir de votre propriété, augmentant sa valeur tout en améliorant votre qualité de vie. Il est essentiel de préparer soigneusement votre projet et de consulter des experts, tant sur le plan financier que technique, pour garantir la réussite de votre rénovation.

Conseils pratiques et erreurs à éviter

Lorsqu’il s’agit de financer des travaux de rénovation, une approche éclairée et prudente peut faire toute la différence entre un projet réussi et un fardeau financier. Pour vous aider à naviguer dans ce processus complexe, voici une série de conseils pratiques et les erreurs courantes à éviter.

Conseils Pratiques

- Évaluez précisément vos besoins : Avant de rechercher un financement, déterminez l’étendue et le coût des travaux. Obtenez plusieurs devis pour une estimation réaliste qui couvrira l’ensemble de votre projet.

- Comparez les options de financement : Ne vous précipitez pas sur la première offre de prêt. Prenez le temps de comparer les différentes options, en tenant compte des taux d’intérêt, des frais annexes, et des conditions de remboursement.

- Lisez attentivement les conditions du prêt : Assurez-vous de comprendre tous les termes et conditions avant de signer. Soyez particulièrement attentif aux frais cachés, aux pénalités de remboursement anticipé, et aux obligations liées à l’assurance.

- Planifiez votre budget à long terme : Considérez votre capacité à rembourser le prêt sur toute sa durée. Établissez un budget réaliste qui prend en compte vos revenus et dépenses mensuelles.

- Gardez une marge de sécurité : Les projets de rénovation peuvent souvent dépasser le budget initial. Prévoyez une marge de sécurité financière pour couvrir les dépenses imprévues.

Erreurs à Éviter

- Sous-estimer le coût des travaux : L’un des pièges les plus courants est de ne pas allouer un budget suffisant pour couvrir l’ensemble du projet, ce qui peut entraîner des financements supplémentaires coûteux à un stade ultérieur.

- Ignorer les conditions d’éligibilité : Ne pas respecter les critères d’éligibilité pour un prêt spécifique peut entraîner un refus. Assurez-vous de bien comprendre les conditions avant de déposer votre demande.

- Omettre de considérer le coût total du prêt : Se focaliser uniquement sur les mensualités sans tenir compte du coût total du prêt (intérêts et frais inclus) peut conduire à choisir une option plus coûteuse à long terme.

- Négliger les démarches de comparaison : Accepter la première offre venue sans explorer et comparer d’autres options peut vous faire manquer un prêt plus avantageux.

- Ne pas anticiper les délais de réalisation : Manquer de planifier les délais peut entraîner des retards dans le démarrage ou l’achèvement des travaux, impactant ainsi votre budget et votre planning.

En suivant ces conseils et en évitant ces erreurs, vous serez mieux équipé pour choisir le financement le plus adapté à votre projet de rénovation. L’objectif est de réaliser vos travaux en toute sérénité, en ayant une vision claire de vos engagements financiers et en prenant des décisions informées tout au long du processus.

Conclusion

Aborder les travaux de rénovation nécessite une préparation minutieuse, non seulement en termes de planification et de réalisation des travaux mais aussi concernant le financement de ces derniers. En prenant en compte les conseils pratiques et en évitant les erreurs communes, vous vous positionnez pour mener à bien votre projet de rénovation tout en maintenant une santé financière solide.

La clé pour un financement réussi réside dans une évaluation précise de vos besoins, une comparaison approfondie des différentes options de financement disponibles, et une compréhension claire des obligations que chaque option implique. Que vous optiez pour un Prêt à Taux Zéro, un prêt à la consommation, ou un prêt immobilier spécifique pour vos travaux, il est essentiel de rester informé et prudent dans vos choix financiers.

Gardez à l’esprit que chaque projet est unique, et ce qui fonctionne pour une personne peut ne pas être la meilleure option pour une autre. C’est pourquoi il est important de consulter des professionnels du financement ou des conseillers en rénovation pour bénéficier de conseils personnalisés adaptés à votre situation spécifique.

Anaka

Téléphone 2: +33 6 65 27 25 52

E-mail: contact@atelier-anaka.fr

Un projet de rénovation ?

Anaka vous propose une gestion complète de la conception à la réception des travaux.

Suivez nous sur les réseaux :