Comment isoler efficacement votre appartement ? Solutions, prix & conseils

La rénovation thermique de votre appartement, c’est plus qu’une question de technique et de matériaux. C’est la promesse d’un intérieur où l’hiver ne mord plus et où l’été ne suffoque pas. Un lieu où chaque degré compte, où chaque choix a du sens, et où le confort ne se discute pas, il se ressent.

Bien isoler, c’est s’offrir un quotidien plus agréable, mais aussi réduire ses factures et valoriser son bien. Par où commencer ? Quels travaux privilégier ? Quels matériaux choisir ? Nous avons réuni ici des solutions adaptées à chaque besoin, chaque budget, chaque projet de vie.

L’essentiel en un coup d’œil

- Prioriser les bons travaux → murs extérieurs, sols, plafonds, fenêtres.

- Prévoir le bon budget → de 50 à 100 €/m² selon la technique et les matériaux.

- Profiter des aides disponibles → MaPrimeRénov’, CEE, Coup de Pouce pour alléger la facture.

Sommaire

- Pourquoi refaire l’isolation thermique de son appartement ?

- Solutions rapides et à petit prix pour isoler votre appartement sans travaux lourds

- Comment isoler son appartement efficacement ?

- Isoler son appartement quand on est locataire : vos options et droits

- Cas concret : combien coûte une isolation intérieure pour un appartement de 70 m² à Grenoble ?

- Quelle est la meilleure matière isolante pour votre logement ?

- Autorisations nécessaires ?

- Aides financières possibles

- L’isolation phonique en appartement : retrouver la sérénité

- Les conseils Anaka

- FAQ : Refaire l’isolation de votre appartement

Besoin d’un accompagnement sur-mesure pour votre rénovation ?

Pourquoi refaire l’isolation thermique de son appartement ?

- Sortir du statut de passoire énergétique

Une isolation vétuste peut entraîner une mauvaise note DPE (Diagnostic de Performance Énergétique). Améliorer votre isolation, c’est éviter les futures restrictions sur la location et préserver la valeur de votre bien. - Faire des économies d’énergie

Moins de déperditions thermiques, c’est moins de chauffage en hiver et moins de climatisation en été. Une isolation performante permet de réduire jusqu’à 30 % votre consommation d’énergie. - Améliorer votre confort

Fini les parois froides, les courants d’air ou les variations brutales de température. Une bonne isolation stabilise la température intérieure et améliore l’acoustique. - Valoriser son bien

Avec des normes énergétiques de plus en plus strictes, un logement bien isolé se vendra mieux et plus cher. Une rénovation énergétique peut être un vrai levier pour anticiper la revente. - Profiter d’une rénovation globale

Isoler, c’est aussi l’occasion de rénover votre logement suivant votre budget :- Refaire l’électricité en y intégrant tous les réseaux

- Préparer un support propre pour la peinture

- Donner un coup de neuf à votre bien en une seule intervention

Solutions rapides et à petit prix pour isoler votre appartement sans travaux lourds

Vous souhaitez améliorer votre confort thermique sans vous lancer dans une rénovation complète ? Plusieurs gestes simples et économiques, souvent appelés « quick wins », peuvent avoir un impact immédiat sur votre bien-être et vos factures.

Installez des barrières contre le froid aux fenêtres

Les fenêtres sont une source majeure de déperdition de chaleur. La nuit ou lors de vos absences, pensez à fermer systématiquement vos volets et à installer des rideaux thermiques épais. Ils agissent comme une barrière supplémentaire contre le froid extérieur et conservent la chaleur à l’intérieur.

Traquez et éliminez les courants d’air

Un filet d’air froid peut suffire à gâcher votre confort. Pour y remédier :

- Utilisez des boudins de bas de porte pour bloquer l’air qui passe sous les portes d’entrée.

- Refaites les joints des portes et des fenêtres qui ne sont plus étanches avec des matériaux adhésifs en mousse, caoutchouc ou silicone.

- Pour les fissures plus importantes autour des fenêtres ou dans la maçonnerie, l’utilisation de mousse expansive peut être très efficace.

Optimisez la chaleur de vos radiateurs

Ne laissez pas vos radiateurs chauffer les murs inutilement. Installez des feuilles d’aluminium ou des réflecteurs de chaleur sur le mur derrière chaque radiateur. Ce geste simple permet de renvoyer la chaleur vers l’intérieur de la pièce.

Isolez vos sols contre la sensation de froid

Un sol froid est une source d’inconfort majeure. La pose de tapis épais ou de moquette permet non seulement de réduire considérablement cette sensation de froid, mais aussi de limiter les déperditions de chaleur par le sol.

Gérez l’humidité et les conduits inutilisés

- Si vous avez un conduit de cheminée ou de poêle non utilisé, pensez à le boucher temporairement, car c’est une source importante de déperdition de chaleur.

- L’humidité ambiante accentue la sensation de froid et pousse à surconsommer du chauffage. Aérez votre appartement au moins 10 minutes par jour, même en hiver, et n’hésitez pas à utiliser un déshumidificateur si nécessaire.

Comment isoler son appartement efficacement ?

Isoler, c’est aussi penser ventilation et humidité

Une isolation performante commence par une bonne ventilation

Un appartement bien isolé est plus étanche à l’air, ce qui réduit les déperditions de chaleur. Mais sans une ventilation adaptée :

- l’humidité s’accumule

- favorise les moisissures

- la qualité de l’air se dégrade fortement.

Une bonne isolation doit donc toujours être pensée en parallèle avec un système de ventilation efficace. Les bonnes pratiques pour éviter ces problèmes :

- Installer une VMC simple ou double flux pour assurer un renouvellement d’air constant.

- Vérifier et entretenir les entrées et sorties d’air pour éviter leur obstruction.

- Aérer régulièrement votre logement, surtout en hiver.

Gestion de la vapeur d’eau : éviter les pièges de la condensation

L’isolation thermique transforme la façon dont un mur interagit avec l’humidité. L’air intérieur contient naturellement de la vapeur d’eau (respiration, cuisson, douche…). Lorsqu’elle traverse un mur, elle peut se condenser en rencontrant une surface froide. Un mauvais choix d’isolant ou une mauvaise gestion de la vapeur d’eau peut entraîner :

- de la condensation,

- des moisissures

- une dégradation prématurée des matériaux.

Le type de mur influence directement le choix de l’isolant et du système d’isolation (ITI ou ITE).

| Type de mur | Comportement face à la vapeur d’eau | Isolation recommandée | Matériaux adaptés |

|---|---|---|---|

| Mur ancien (pierre, brique pleine, torchis) | Fortement perspirant (laisse passer l’humidité) | Isolation perspirante (ITI avec pare-vapeur à utiliser avec précaution, préférer l’ITE) | Fibre de bois, laine de roche, chaux-chanvre |

| Mur en béton ou brique creuse | Faiblement perméable | ITI ou ITE selon l’espace disponible | Polystyrène, laine de verre, panneaux sous vide |

| Mur avec enduit ciment | Imperméable, risque de condensation en ITI | Supprimer l’enduit ciment Choix du type d’isolation en fonction de la nature des murs | En fonction du type de mur |

Isolation par l’intérieur : une solution accessible et efficace

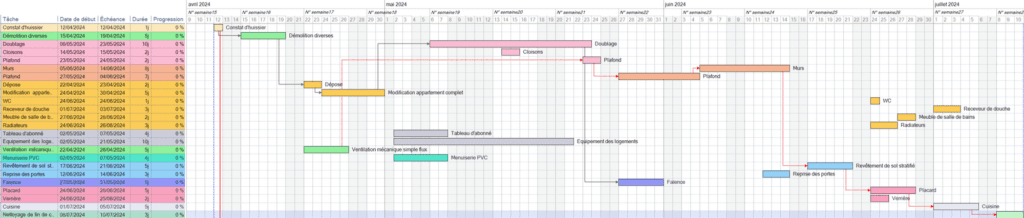

1. Panneaux isolants sous vide (PIV) : le top pour les petits espaces

Idéal pour l’isolation des murs intérieurs sans perte de surface habitable, un enjeu majeur pour aménager un studio.

C’est quoi ?

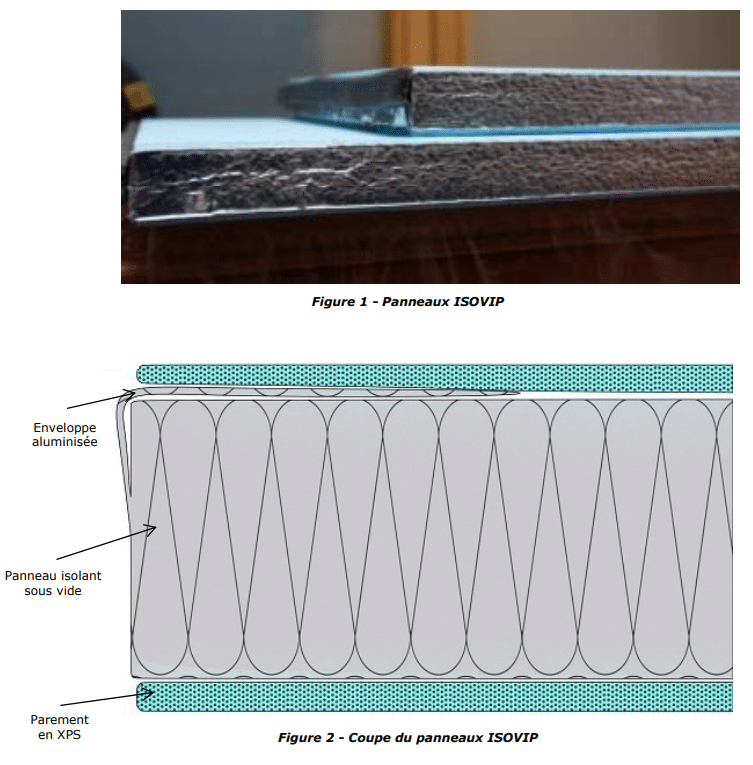

Les panneaux isolants sous vide (PIV) sont des isolants ultra-performants composés d’un cœur en silice amorphe enfermé sous vide dans une enveloppe hermétique en aluminium. Cette technologie permet d’obtenir une très faible conductivité thermique (λ ≈ 0,007 W/m·K), soit une performance cinq à dix fois supérieure à celle des isolants traditionnels comme la laine de roche ou le polystyrène.

Solution performante pour optimiser l’isolation dans les petits espaces sans perdre en surface habitable

- Excellente performance thermique en très faible épaisseur (25 à 50 mm).

- Idéal pour l’isolation des murs intérieurs sans perte de surface habitable.

- Solution adaptée aux projets de rénovation où l’espace est limité.

Comment ça s’installe ?

L’installation des panneaux isolants sous vide est plus délicate que celle des isolants classiques, car ils ne doivent jamais être perforés ni coupés sous peine de perdre leurs propriétés isolantes.

- 1. Préparation du support

- Le mur doit être propre, sec, sans aspérités.

- Un calepinage précis est réalisé avant la pose pour optimiser l’agencement des panneaux.

- 2. Pose des panneaux ISOVIP (ex. Optima VIP – ISOVER)

- Ils sont fixés mécaniquement sur une ossature métallique (Optima ISOVER) ou directement collés sur le mur avec un système adapté.

- Les jonctions entre panneaux sont comblées avec un isolant complémentaire (ex. laine de verre).

- Pose d’un pare-vapeur selon le cas.

- 3. Finition

- Un parement en plaques de plâtre est fixé sur l’ossature métallique pour assurer la protection des panneaux.

- Aucun perçage ni fixation directe ne doit être réalisé dans les PIV après installation.

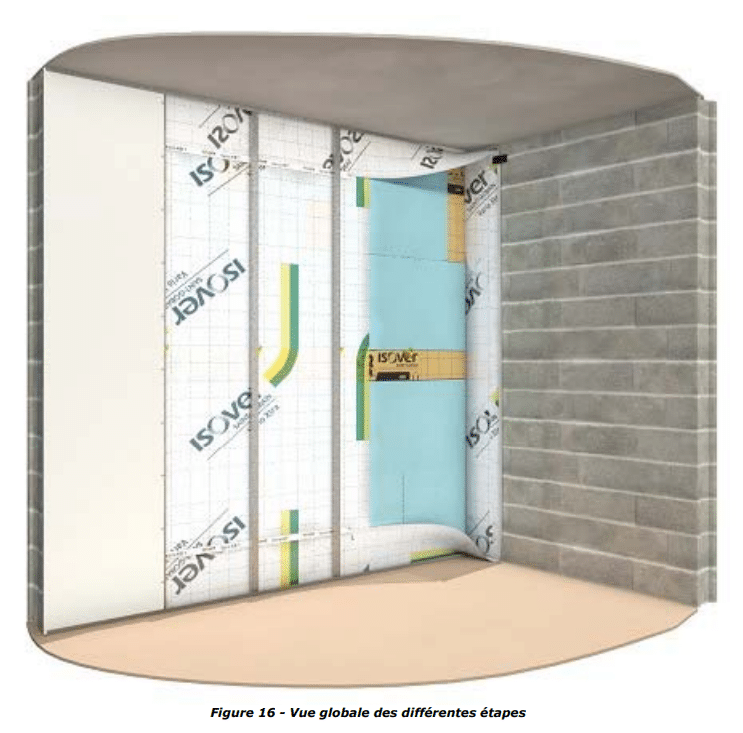

2. Panneaux semi-rigides

Un isolant performant et accessible

Les panneaux isolants semi-rigides sont une solution efficace et économique. Composés principalement de laine de roche ou de laine de verre, ils offrent une excellente performance tout en étant faciles à poser.

Une installation simple et efficace

- Fixation d’une ossature métallique sur le mur ou le plafond.

- Maintien mécanique des panneaux isolants.

- Passage des gaines électriques et des réseaux techniques.

- Pose facilitée et sans ponts thermiques.

- Ajout d’un parement en plaque de plâtre.

Une alternative polyvalente pour une isolation complète

- Durabilité : évite le tassement de l’isolant dans le temps.

- Phonique : réduit les bruits des voisins et des parties communes.

- Thermique : protège du froid en hiver et de la chaleur en été.

- Économique : un bon rapport qualité/prix.

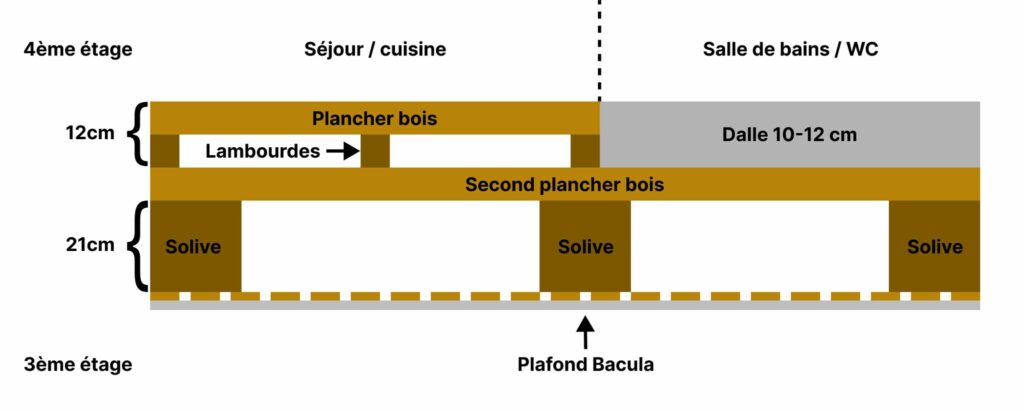

3. Plafonds et faux plafonds

Un plafond mal isolé est une source importante de pertes de chaleur, surtout dans les appartements situés sous les combles ou sous un toit-terrasse. L’isolation des plafonds et faux plafonds permet de :

- Conserver la chaleur en hiver et limiter la surchauffe en été.

- Améliorer l’isolation phonique en réduisant les bruits de pas et autres nuisances provenant de l’étage supérieur. C’est une amélioration à considérer lors d’une rénovation d’appartement haussmannien réalisé avec des planchers bois, il faudra peser le pour et le contre en fonction de la réfection des moulures.

Quelle isolation choisir ?

- Avec ossature métallique

- Permet d’insérer un isolant (laine de roche, laine de verre, panneaux rigides).

- Réduit à la fois les bruits d’impact et les ponts thermiques.

- Idéal pour les appartements sous toiture ou avec un voisin bruyant.

Vigilance sur la condensation : en cas de plancher donnant sur l’extérieur, un point de rosée peut se créer entre la dalle et l’isolant.

Faut-il un pare-vapeur ?

- Selon le DTU 45.11, l’ajout d’un pare-vapeur est nécessaire pour éviter les problèmes de condensation en combles perdus.

- En zone très froide (sauf sur plancher béton).

- Sous une couverture en bardeaux bitumés (sauf sur plancher béton).

- Si un plancher est présent au-dessus de l’isolant (risque de condensation).

- Sur un support discontinu (ex. lambris cloué ou vissé).

- Sur plaque de plâtre (BA13) si l’épaisseur d’isolant est < 165 mm.

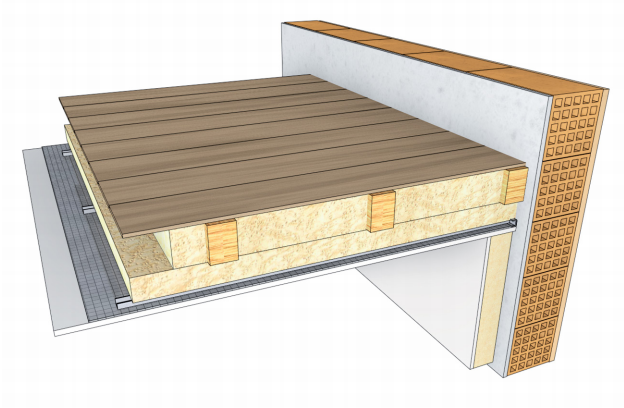

4. Sols et planchers

Un sol mal isolé peut être une source importante de déperditions thermiques, surtout dans les appartements situés au rez-de-chaussée ou au-dessus d’un sous-sol non chauffé. Isoler les planchers bas, c’est :

- Réduire les pertes de chaleur et améliorer le confort thermique.

- Limiter la sensation de sol froid, particulièrement en hiver.

- Réaliser des économies d’énergie sur le chauffage.

Si votre appartement est au rez-de-chaussée sur cave ou sous-sol, l’isolation peut être réalisée par la copropriété, avec des aides financières comme les CEE (Certificats d’Économies d’Énergie).

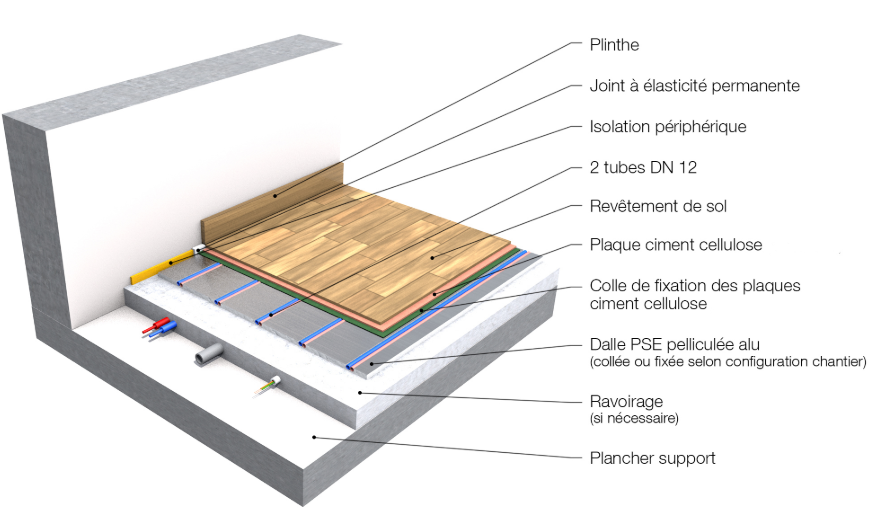

Opportunité : installer un plancher chauffant de faible épaisseur (3 à 5cm environ) et rafraichissant

- Confort optimal, sans radiateurs encombrants.

- Compatible avec une solution basse température, donc économique en énergie.

- Réduction de la sensation de froid au sol.

- 1. Isolation traditionnelle (avec chape fluide mince)

- Pose d’un isolant mince sous la dalle.

- Intégration des tubes hydrauliques (dans le cas d’un plancher chauffant).

- Chape de faible épaisseur

- 2. Solution sèche (pose rapide, sans chape lourde)

- Utilisation de plaques en polystyrène PSE avec rainures pour caler les tubes PER.

- Pose des tubes hydrauliques dans les espaces prévus.

- Recouvrement avec des plaques en ciment cellulose, prêtes à recevoir le revêtement final.

Isolation par l’extérieur

Les avantages de l’ITE

- Suppression des ponts thermiques → améliore l’efficacité énergétique et réduit les variations de température.

- Isolation non intrusive → pas de travaux à l’intérieur, donc pas de perte de surface ni de nuisance pour les occupants.

- Excellente performance thermique → maintien de la chaleur en hiver et confort d’été amélioré.

Bon à savoir : Pour être réellement efficace, l’ITE doit s’accompagner du changement des menuiseries, avec des dormants plus épais permettant un retour d’isolant et évitant ainsi les ponts thermiques autour des fenêtres.

Les contraintes à anticiper

- Un coût élevé → plus cher que l’isolation par l’intérieur, mais rentable sur le long terme.

- Nécessite l’accord de la copropriété → un vote en assemblée générale est indispensable avant d’entreprendre les travaux.

- Gestion de la perméabilité à la vapeur d’eau → selon la nature des murs et des enduits, il faut choisir un isolant adapté pour éviter les problèmes d’humidité.

- Prévoir de missionner un maitre d’œuvre pour définir et programmer le travaux

Quelles sont les méthodes utilisées ?

- 1. Pose d’isolants rigides

- Polystyrène expansé (PSE) → Bonne performance thermique, économique.

- Laine de roche → Meilleure isolation acoustique et meilleure gestion de l’humidité.

- 2. Fixation par collage et chevillage

- Technique courante mais nécessitant une mise en œuvre soignée pour éviter les sinistres (ex. décollement sur des façades mal préparées).

- Bardage ventilé pour les zones sensibles

- Solution idéale en rez-de-chaussée pour protéger les façades des dégradations (graffitis, chocs).

- Meilleure résistance mécanique.

Isoler en changeant vos équipements

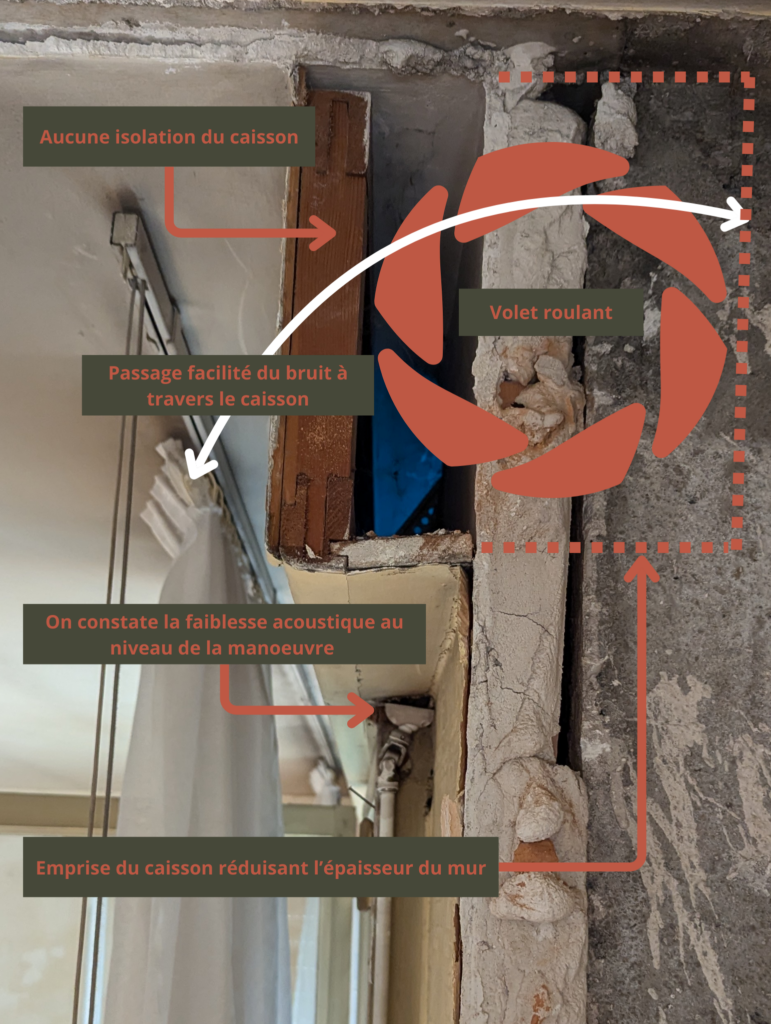

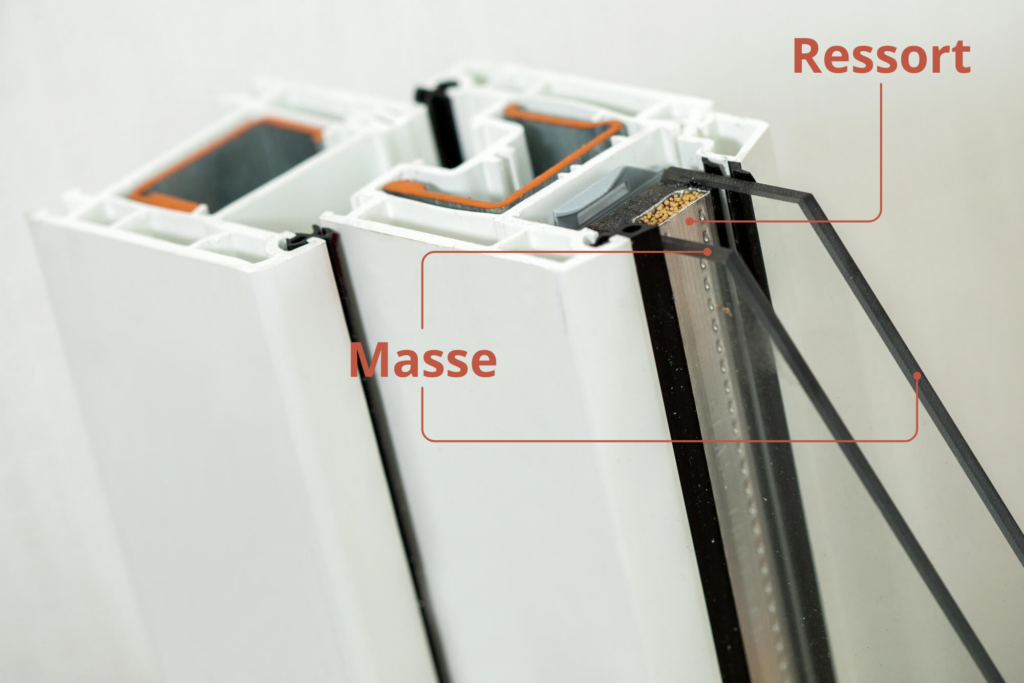

Changer vos fenêtres

Les fenêtres sont un point faible dans l’isolation d’un appartement. Des vitrages peu performants laissent entrer le froid en hiver et la chaleur en été.

Deux solutions selon l’état des fenêtres existantes :

- Pose en rénovation → On conserve l’ancien dormant (si en bon état) pour un changement rapide et sans gros travaux.

- Remplacement total → On retire l’ensemble de la fenêtre pour poser un bloc neuf, optimisant ainsi l’isolation.

Ajoutez une protection solaire pour le confort d’été :

- Volets roulants ou persiennes → Limitent la surchauffe en été.

- Stores ou films anti-chaleur → Réduisent les apports solaires tout en gardant de la lumière naturelle.

Isoler la porte d’entrée

Une porte d’entrée mal isolée peut être responsable d’importantes infiltrations d’air froid. Pour améliorer l’isolation, plusieurs solutions existent :

- Installer un seuil à la suisse → Réduit les infiltrations sous la porte et augmente l’isolation phonique.

- Effectuer des réglages → Un ajustement des paumelles et des joints peut suffire à améliorer l’étanchéité.

- Ajouter un rideau isolant → Une solution économique qui limite le froid en hiver.

Changer la porte pour un modèle plus performant

Si la porte est ancienne et peu isolante, il peut être intéressant d’opter pour un modèle en acier ou en bois massif avec âme isolante.

Isoler son appartement quand on est locataire : vos options et droits

En tant que locataire, vous n’avez pas la liberté d’engager de gros travaux. Cependant, vous disposez de plusieurs leviers pour améliorer votre confort thermique et faire valoir vos droits.

Les astuces réversibles à votre portée

En tant que locataire, vous pouvez mettre en œuvre la plupart des solutions rapides et économiques listées ci-dessus. L’installation de rideaux thermiques, de boudins de porte ou de réflecteurs de radiateur ne nécessite aucune modification structurelle et peut être retirée à votre départ.

Les obligations de votre propriétaire La loi impose au propriétaire de louer un logement « décent ». Cela inclut une performance énergétique minimale. La loi Climat et Résilience a mis en place un calendrier d’interdiction de location pour les « passoires thermiques » :

- Logements classés G au DPE : interdits à la location depuis 2023.

- Logements classés F : interdits en 2028.

- Logements classés E : interdits en 2034. Si votre logement est concerné, votre propriétaire a l’obligation de réaliser des travaux.

Comment négocier avec votre propriétaire ?

La communication est la meilleure approche. Expliquez à votre propriétaire les avantages qu’il aurait à réaliser des travaux d’isolation : valorisation de son bien, fidélisation du locataire, et surtout, l’accès à des aides financières pour lui. Pour appuyer votre demande, vous pouvez suggérer de faire appel à un conseiller France Rénov’ qui pourra fournir un diagnostic et des arguments chiffrés.

Réaliser des travaux en tant que locataire (avec accord)

Il est possible, avec l’accord écrit et explicite du bailleur, que le locataire engage des travaux d’amélioration à ses frais. Cependant, cette situation reste rare et complexe, notamment concernant la répartition des coûts ou une éventuelle compensation sur le loyer.

Vos recours en cas de refus

Si le logement n’est pas une passoire thermique interdite à la location et que le propriétaire refuse d’engager des travaux majeurs, votre marge de manœuvre est malheureusement limitée, vous ramenant le plus souvent aux solutions légères et réversibles.

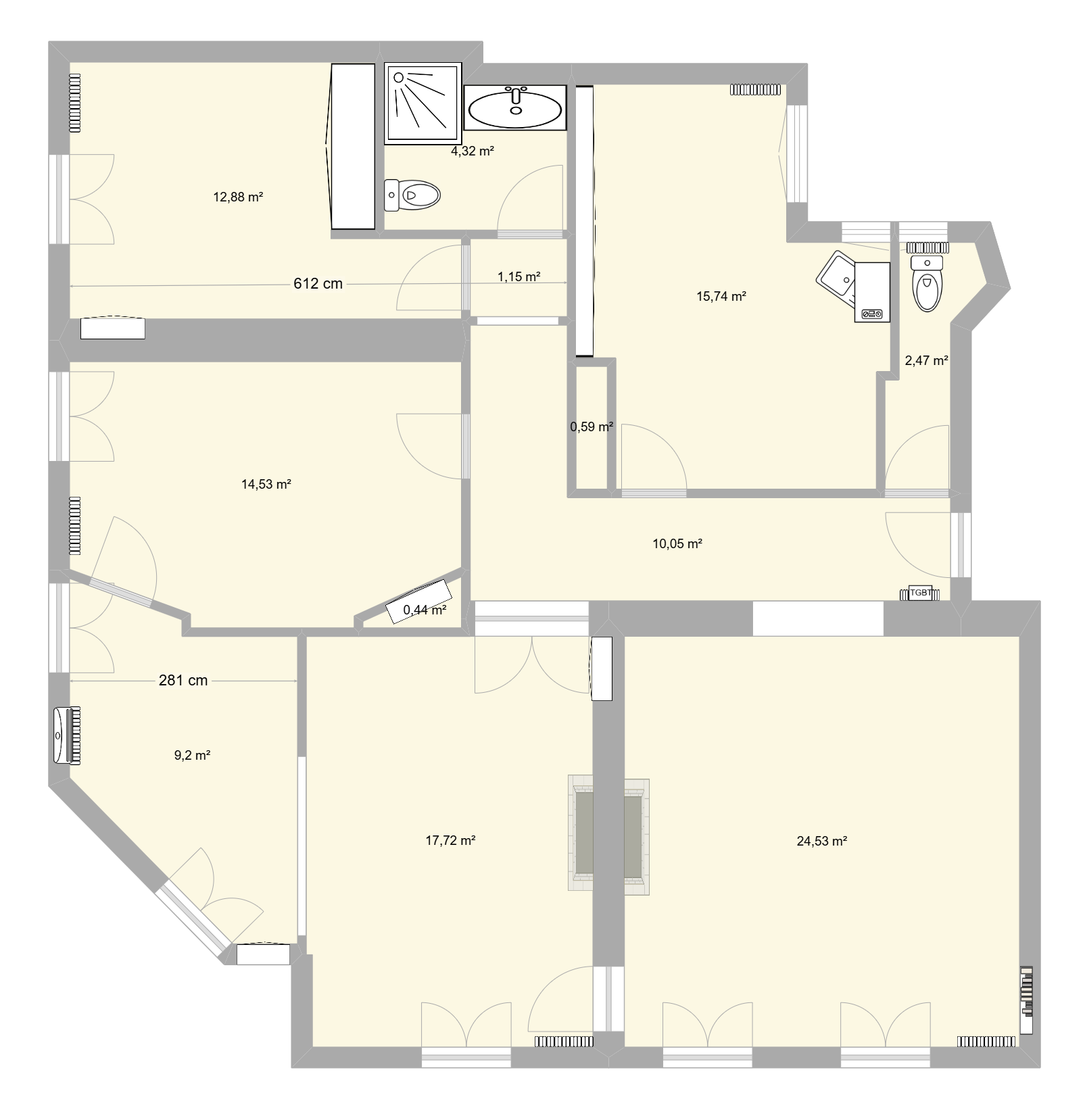

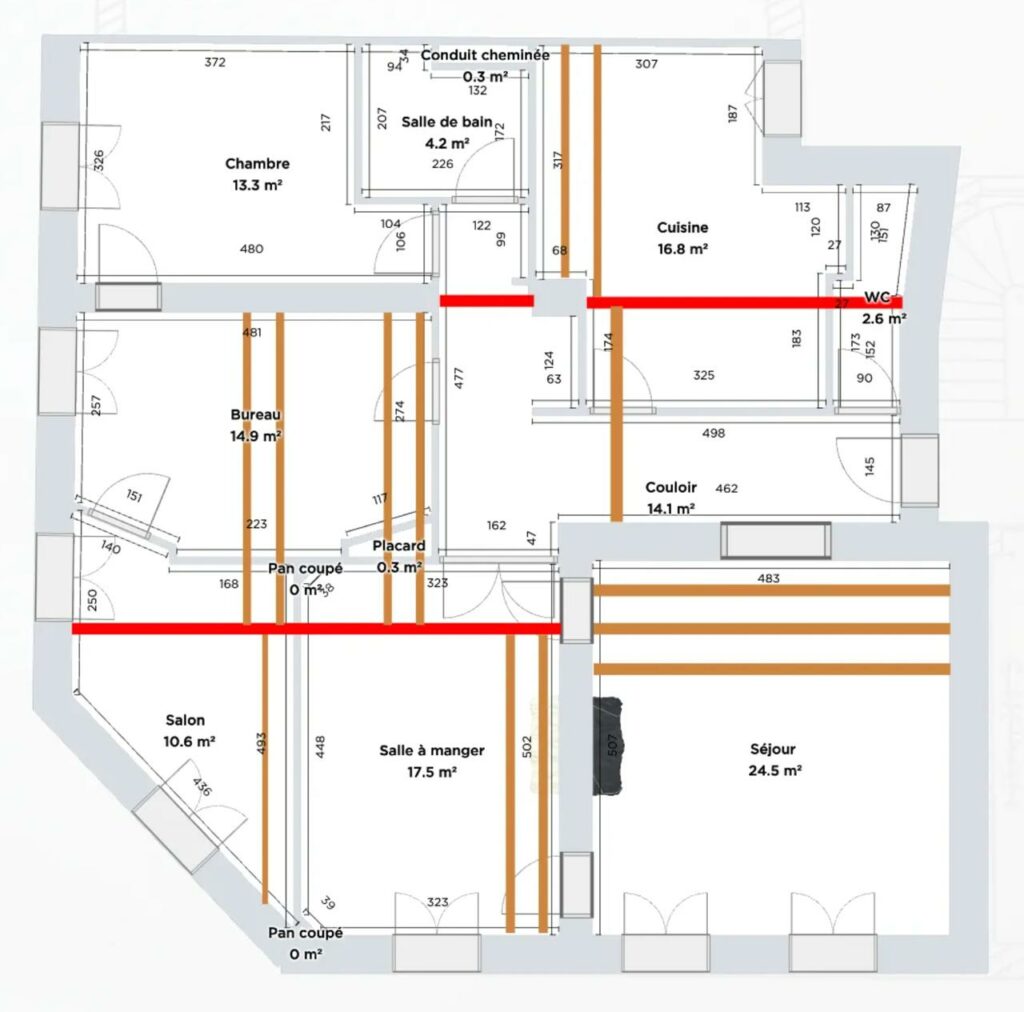

Cas concret : combien coûte une isolation intérieure pour un appartement de 70 m² à Grenoble ?

3 axes majeurs :

- Isolation performante → murs, sols, plafonds et fenêtres.

- Réagencement fonctionnel → espaces ouverts et circulation optimisée.

- Modernisation technique → chauffage, électricité et ventilation aux normes.

Isolation : un levier clé pour l’efficacité énergétique

- Murs isolés par l’intérieur en laine minérale avec finition en plaques de plâtre.

- Remplacement des fenêtres et portes-fenêtres par du PVC haute performance thermique et solaire.

Simulation DPE projeté :

- les scénarios énergétiques ont été analysés pour garantir un gain en performance énergétique.

- la note est passée de F à C

Espaces repensés, confort optimisé

- Cuisine ouverte sur le séjour pour plus de luminosité et de fluidité.

- Nouveau cloisonnement avec deux chambres, une salle de bains moderne, un WC séparé et une buanderie ventilée.

- Rénovation complète des sols, murs et menuiseries intérieures.

Technique : sécurité et confort modernisés

- Ventilation contrôlée avec une VMC performante.

- Remplacement des radiateurs et optimisation du chauffage.

- Reprise complète des réseaux d’eau.

- Électricité remise aux normes avec un nouveau tableau.

| Élément isolé | Type d’isolation | Prix total estimé |

|---|---|---|

| Murs intérieurs (65 m²) | Laine de verre + ossature métallique + BA13 | 50 à 80 €/m² = 3 250 à 5 200 € |

| Rénovation de la porte palière | Seuil à la suisse | 100 à 150 € |

| Remplacement des fenêtres | Châssis en PVC, 4 châssis remplacés | 4 000 à 6 000 € |

| Ventilation | Ventilation simple flux | 1 500 à 2 000 € |

| TOTAL | Isolation complète | 8 850 à 13 350 € |

Quelle est la meilleure matière isolante pour votre logement ?

Choisir le bon isolant, c’est garantir un confort thermique optimal tout en tenant compte des contraintes techniques et budgétaires. Chaque matériau a ses avantages et limites : certains sont plus performants, d’autres plus accessibles financièrement ou plus simples à poser.

Quels critères prendre en compte ?

- Performance thermique (λ – lambda) → Plus il est faible, mieux c’est.

- Facilité de pose → Ossature métallique, collage, gestion des réseaux.

- Compatibilité avec l’humidité → Pare-vapeur nécessaire ou non.

- Coût et impact écologique.

| Matière | Avantages | Inconvénients | Recommandation Anaka |

|---|---|---|---|

| Laine de roche | Bonne isolation thermique et phonique Incombustible Résistant à l’humidité | Pose plus lourde que la laine de verre Prix légèrement plus élevé | +++ Polyvalent et efficace, bon rapport qualité/prix |

| Laine de verre | Économique Bonne isolation thermique Facile à poser | Irritant à la pose Moins performant phoniquement | ++ Idéal pour un projet à coût maîtrisé |

| Polystyrène (PSE/XPS) | Très léger Bon isolant thermique Économique | Mauvaise isolation phonique Non respirant (risque d’humidité) | + Convient aux murs secs |

| Fibre de bois | Excellente régulation hygrométrique Très bon confort d’été Écologique | Prix plus élevé Pose plus complexe | +++ Idéal pour une isolation performante et durable |

| Chanvre | Écologique et respirant Bon isolant thermique et phonique | Moins performant que la laine de roche Prix élevé | ++ Convient aux bâtiments anciens pour préserver la respiration des murs |

| Liège expansé | Très performant Résiste à l’humidité Excellente isolation acoustique | Prix très élevé | +++ Solution haut de gamme pour une isolation écologique et performante |

Quelle solution choisir ?

- Projet économique ? Optez pour la laine de verre.

- Isolation complète thermique + phonique ? La laine de roche est idéale.

- Écologie et confort d’été ? La fibre de bois ou le chanvre sont des choix durables.

Autorisations nécessaires ?

| Type de travaux | Autorisations nécessaires |

|---|---|

| Isolation intérieure | Aucune, car l’isolation par l’intérieur ne modifie pas l’aspect extérieur du bâtiment. |

| Changement des fenêtres | 🏢 Accord de la copropriété, nécessite un vote en assemblée générale de copropriété. |

| Isolation extérieure (ITE) | 🏢 Accord de la copropriété + 🏛️ Déclaration en mairie |

Obtenir l’accord de la copropriété est une étape clé. Pour maintenir de bonnes relations de voisinage tout au long du chantier, il est tout aussi important de connaître les règles et horaires de travaux à respecter.

Isolation par l’extérieur (ITE) : procédure encadrée

- Accord obligatoire de la copropriété → L’ITE modifie la façade, elle doit être votée en assemblée générale.

- Dépôt d’une Déclaration Préalable (DP) → Obligatoire auprès de la mairie, car l’ITE change l’aspect extérieur du bâtiment.

- Prévoir de missionner un maitre d’œuvre pour définir et programmer les travaux.

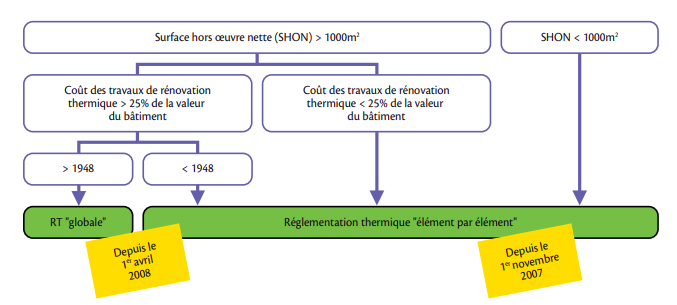

- Respect de la réglementation thermique → Les travaux doivent se conformer à la RT existant. Il existe trois réglementations thermiques :

- Applicable aux bâtiments de moins de 1 000 m² ou pour des travaux légers sur des bâtiments plus grands,

- Fixe des critères de performance par poste (isolation, chauffage, fenêtres, etc.).

- Par exemple, les fenêtres remplacées doivent avoir au minimum un double vitrage renforcé, et l’isolation des combles doit atteindre une résistance thermique R de 4,5 W/m²

- S’applique aux bâtiments d’habitation de plus de 1 000 m²

- Les travaux doivent représenter au moins 25 % de la valeur hors foncier du bâtiment.

- Les bâtiments doivent avoir été construits après le 1er janvier 1948

- Après rénovation, la consommation pour le chauffage, l’eau chaude sanitaire, et la ventilation doit être inférieure à une valeur de référence donnée suivant la zone climatique (entre 80 et 195 kWh/m²/an)

Décret n° 2017-919 du 9 mai 2017 (applicable au 1er juillet) modifiant les articles R. 131-28-7 et R. 131-28-9 du code de la construction et de l’habitation

Décret n° 2016-711 du 30 mai 2016 relatif aux travaux d’isolation en cas de travaux de ravalement de façade, de réfection de toiture ou d’aménagement de locaux en vue de les rendre habitables

- Obligation d’isoler en cas de ravalement de façade ou de réfection de toiture concerne les bâtiments d’habitation individuel ou collectif, de bureaux et d’enseignement, les bâtiments commerciaux et les hôtels.

- Obligation d’isoler en cas d’aménagement d’une nouvelle pièce en vue de la rendre habitable concerne uniquement les bâtiments d’habitation.

- Dans le cas d’un projet d’aménagement d’une nouvelle pièce d’un bâtiment résidentiel, de plus de 5 m², en vue de la rendre habitable, il y a obligation d’installer une isolation des parois opaques conforme à la réglementation thermique dite « élément pas élément » (arrêté du 3 mai 2007).

Aides financières possibles

Pour un aperçu détaillé et un accompagnement personnalisé, consultez notre guide complet des aides financières disponibles à Grenoble et Voiron

Les aides MaPrimeRénov’ :

MaPrimeRénov’ par geste

MaPrimeRénov’ par geste finance des travaux ciblés d’amélioration énergétique, avec des montants forfaitaires définis selon le type de travaux réalisés et le niveau de revenus du ménage.

📌 Les ménages aux revenus très modestes, modestes et intermédiaires peuvent bénéficier de MaPrimeRénov’ par geste.

Travaux couverts par MaPrimeRénov’ par geste

Les travaux doivent permettre une amélioration significative de la performance énergétique du logement. Les principales catégories concernées sont :

- Isolation thermique : murs, planchers bas, fenêtres.

- Chauffage performant : remplacement des anciennes chaudières par des équipements plus efficaces (pompe à chaleur, biomasse, chauffe-eau solaire).

- Ventilation : mise en place de systèmes à haute efficacité énergétique.

Montants forfaitaires des aides par type de travaux

Chaque type de travaux bénéficie d’un montant fixe, indépendamment du coût réel, quelues exemples :

| Type de travaux | Très modestes (€) | Modestes (€) | Intermédiaires (€) | Supérieurs (€) |

|---|---|---|---|---|

| Isolation des murs par l’extérieur | 150 | 120 | 100 | Non éligible |

| Isolation des murs par l’intérieur | 70 | 60 | 50 | Non éligible |

| Isolation des rampants de toiture ou des plafonds de combles | 75 | 60 | 50 | Non éligible |

| Isolation des toitures – terrasses | 180 | 150 | 120 | Non éligible |

| Isolation des parois vitrées (fenêtres et portes-fenêtres) en remplacement de simple vitrage | 1000 | 800 | 600 | Non éligible |

| Audit énergétique hors obligation réglementaire | 800 | 600 | 500 | Non éligible |

| Dépose de cuve à fioul | 1200 | 1000 | 800 | Non éligible |

| Système de ventilation mécanique contrôlée (VMC) à double flux | 2500 | 2000 | 1500 | Non éligible |

| Pompe à chaleur air/eau | 5000 | 4000 | 3000 | Non éligible |

| Pompe à chaleur géothermique ou solarothermique | 11000 | 9000 | 6000 | Non éligible |

| Chauffe-eau solaire individuel | 4000 | 3000 | 2000 | Non éligible |

| Chauffage solaire combiné | 10000 | 8000 | 4000 | Non éligible |

| Poêle à bûches et cuisinière à bûches | 1250 | 1000 | 500 | Non éligible |

| Poêle à granulés et cuisinière à granulés | 1250 | 1000 | 750 | Non éligible |

| Chaudière bois à alimentation manuelle (bûches) | 4000 | 3000 | 2000 | Non éligible |

| Chaudière bois à alimentation automatique (granulés, plaquettes) | 5000 | 4000 | 3000 | Non éligible |

| Foyer fermé, insert à bûches ou granulés | 4000 | 3000 | 2000 | Non éligible |

L’aide est cumulable avec les Certificats d’Économies d’Énergie (CEE) et l’Éco-PTZ, permettant de réduire encore davantage le reste à charge.

MaPrimeRénov’ pour une rénovation d’ampleur

MaPrimeRénov’ pour une rénovation d’ampleur est conçue pour encourager les travaux ambitieux permettant un gain énergétique significatif. Cette aide est accessible à tous les ménages, quels que soient leurs revenus.

Conditions d’éligibilité

- Engendrer un gain énergétique d’au moins deux classes sur l’étiquette DPE après travaux (exemple : passage de F à D).

- Inclure au moins deux postes d’isolation thermique parmi les suivants :

- Isolation des murs par l’intérieur ou par l’extérieur.

- Isolation des planchers bas.

- Isolation de la toiture, des combles ou de la toiture terrasse.

- Remplacement des fenêtres et portes-fenêtres ou installation de doubles fenêtres (au moins 25 % des surfaces concernées).

- Ne pas prévoir d’installer un chauffage aux énergies fossiles (charbon, fioul, gaz couvrant plus de 30 % des besoins annuels).

- Les équipements et matériaux utilisés doivent respecter des critères techniques stricts.

Le recours à Mon Accompagnateur Rénov’ est obligatoire pour ce type de projet. Cet expert accompagne le ménage avant, pendant et après les travaux (audit énergétique, choix des artisans RGE, montage du dossier de financement).

Montants de l’aide maximale en fonction des plafonds de dépenses éligibles

| Gain énergétique (classes DPE gagnées) | Plafond des dépenses éligibles | Ménages très modestes | Ménages modestes | Ménages intermédiaires | Ménages supérieurs |

|---|---|---|---|---|---|

| 2 classes gagnées | 40 000 € | 80 % | 60 % | 45 % | 10 % |

| 3 classes gagnées | 55 000 € | 80 % | 60 % | 50 % | 15 % |

| 4 classes ou plus | 70 000 € | 80 % | 60 % | 50 % | 20 % |

📌 Bonus « sortie de passoire énergétique » : +10 % d’aide pour les logements en classe F ou G atteignant une classe D minimum après travaux.

Cumul avec d’autres aides

MaPrimeRénov’ rénovation d’ampleur est cumulable avec :

- L’Éco-PTZ (jusqu’à 50 000 € de prêt sans intérêts).

- Les aides locales des collectivités territoriales.

📌 Non cumulable avec les Certificats d’Économies d’Énergie (CEE).

L’aide est versée après validation des travaux et présentation des justificatifs (audit énergétique avant et après rénovation).

MaPrimeRénov’ Copropriété

MaPrimeRénov’ Copropriété finance les travaux de rénovation énergétique sur les parties communes des copropriétés et les travaux d’intérêt collectif en parties privatives. Elle est destinée aux syndics de copropriété agissant pour le compte des syndicats de copropriétaires.

Conditions d’éligibilité

- Être immatriculée au registre national des copropriétés.

- Avoir au moins 75 % de lots d’habitation principale (65 % pour les copropriétés de 20 lots ou moins).

- Engager des travaux permettant un gain énergétique d’au moins 35 % pour le premier niveau d’aide et 50 % pour un financement renforcé.

- Les travaux doivent être votés en assemblée générale

- Un accompagnement par une assistance à maîtrise d’ouvrage (AMO) est obligatoire et financé en partie par l’Anah.

Montants de l’aide et plafonds de dépenses

| Gain énergétique après travaux | Taux de financement | Plafond d’aide par logement |

|---|---|---|

| ≥ 35 % de gain énergétique | 30 % du montant des travaux | 25 000 € |

| ≥ 50 % de gain énergétique | 45 % du montant des travaux | 25 000 € |

| Bonus sortie de passoire énergétique (F/G → D minimum) | +10 % | Cumulable |

📌 Primes individuelles :

- 3 000 € par logement pour les ménages très modestes.

- 1 500 € par logement pour les ménages modestes.

Cas particuliers : copropriétés fragiles et petites copropriétés

Les copropriétés en grande difficulté financière peuvent bénéficier d’une bonification de 20 %, si elles remplissent une des conditions suivantes :

- Un taux d’impayés supérieur à 8 % du budget annuel.

- Situées dans un quartier en renouvellement urbain (NPNRU).

- Identifiées comme copropriétés en difficulté au sens du Code de la construction et de l’habitation.

Les petites copropriétés (20 lots ou moins) bénéficient d’une expérimentation spécifique depuis 2024, avec des critères d’éligibilité adaptés et des méthodes d’évaluation énergétique spécifiques.

Cumul avec d’autres aides

- Les Certificats d’Économies d’Énergie (CEE), sauf pour les copropriétés fragiles.

- L’Éco-prêt à taux zéro collectif, permettant aux copropriétaires d’emprunter sans intérêts.

- Les copropriétaires peuvent également demander MaPrimeRénov’ individuelle pour des travaux réalisés dans leurs appartements.

Les allègement fiscaux :

TVA à taux réduit 5,5 % ou 10 %

La TVA à taux réduit s’applique aux travaux de rénovation dans les logements de plus de 2 ans, qu’ils soient résidences principales ou secondaires. Ce dispositif permet de diminuer le coût des travaux, sous certaines conditions.

TVA à 5,5 % : rénovation énergétique

Le taux réduit de 5,5 % concerne les travaux d’amélioration énergétique, notamment :

- Isolation thermique (murs, toiture, planchers, fenêtres).

- Installation de chauffage performant (pompe à chaleur, chaudière biomasse, chauffe-eau solaire).

- Systèmes de ventilation et de régulation thermique.

TVA à 10 % : travaux d’amélioration, d’entretien et de transformation

Le taux intermédiaire de 10 % s’applique aux travaux de rénovation non liés à la performance énergétique, tels que :

- Peinture, revêtements de sol, menuiseries intérieures.

- Rénovation de cuisine ou de salle de bain.

- Installation de nouveaux équipements sanitaires ou électriques.

📌 Conditions : La TVA réduite concerne uniquement la main-d’œuvre et les matériaux fournis par l’entreprise. En cas d’achat direct des matériaux, la TVA normale de 20 % s’applique.

L’exonération de taxe foncière

Certaines collectivités locales proposent une exonération de la taxe foncière sur les propriétés bâties (TFPB) pour encourager la rénovation énergétique des logements.

Qui peut en bénéficier ?

- Les propriétaires occupants ou bailleurs qui réalisent des travaux d’économies d’énergie.

- Les logements éligibles doivent être achevés avant le 1er janvier 1989 et situés dans une commune où l’exonération a été votée.

- Le bien peut être occupé en résidence principale ou secondaire.

Montant et durée de l’exonération

L’exonération peut varier entre 50 % et 100 % sur une durée de 3 ans.

Pour en bénéficier, le montant total des dépenses engagées doit être supérieur à :

- 10 000 € l’année précédant l’application de l’exonération,

- 15 000 € cumulés sur les trois années précédentes.

Les exonérations votées avant 2020, avec un taux de 50 % ou 100 %, restent applicables pour 5 ans.

Démarches à suivre

Le propriétaire doit déposer une déclaration auprès des services des impôts avant le 1er janvier de la première année concernée, accompagnée des justificatifs de dépenses et d’un document attestant la date d’achèvement du logement.

La rénovation énergétique dans la remise en décence du logement :

Ma Prime Logement Décent : réhabiliter un logement dégradé

Ma Prime Logement Décent aide à financer les travaux pour remettre en état des logements indignes ou très dégradés, en améliorant leur sécurité, leur salubrité et leur performance énergétique.

Conditions d’éligibilité

- Propriétaires occupants aux revenus modestes ou très modestes.

- Logement construit depuis plus de 15 ans et utilisé comme résidence principale pendant au moins 3 ans après les travaux.

- Évaluation préalable de la dégradation du logement par un opérateur agréé ou sous procédure administrative (insalubrité, péril, saturnisme).

- Travaux réalisés par des professionnels qualifiés, sauf en cas d’auto-réhabilitation accompagnée (ARA).

- Audit énergétique obligatoire avant travaux.

Montants de l’aide

| Ressources | Plafond travaux éligibles | Taux de financement | Prime sortie de passoire énergétique |

|---|---|---|---|

| Revenus très modestes | 70 000 € HT | 80 % | 10 % |

| Revenus modestes | 70 000 € HT | 60 % | 10 % |

| Si classe énergétique E non atteinte | 50 000 € HT | 50 % | ❌ |

- Les chaudières à gaz ne sont plus finançables à partir de 2025.

Travaux éligibles

- Sécurité et salubrité : renforcement structurel, suppression de l’humidité, mise aux normes électriques.

- Rénovation thermique : isolation, chauffage performant, ventilation.

- Accessibilité : élargissement des portes, rampes, monte-escaliers.

Cette aide est cumulable avec l’Éco-PTZ et les CEE.

Ma Prime Logement Décent : Pour les propriétaires bailleurs

Ma Prime Logement Décent permet aux propriétaires bailleurs de financer des travaux de rénovation globale dans des logements indignes ou très dégradés. En contrepartie, le bien doit être loué à un loyer modéré et respecter des critères énergétiques exigeants.

Conditions d’éligibilité

- Louer son bien non meublé à un locataire aux revenus modestes (hors famille et foyer fiscal).

- Appliquer un loyer plafonné défini par l’Anah en fonction de la zone géographique.

- S’engager à louer le logement pendant au moins six ans en résidence principale.

- Atteindre au minimum l’étiquette D du DPE après travaux (E dans certains cas).

- Faire appel à un Accompagnateur Rénov’ en cas de rénovation énergétique

Montants et plafonds de financement

| Type de travaux | Plafond travaux | Taux de financement | Taux d’écrêtement | Prime gain énergétique | Gain énergétique | Étiquette de sortie minimale |

|---|---|---|---|---|---|---|

| Logement indigne ou très dégradé | 1 000 €/m² (80 m² max) | 35 % | 80 % TTC | 1 500 € (2 000 € si sortie de passoire) | 35 % | D |

| Travaux de sécurité et salubrité | 750 €/m² (80 m² max) | 35 % | 80 % TTC | 1 500 € (2 000 € si sortie de passoire) | 35 % | D |

| Logement moyennement dégradé | 750 €/m² (80 m² max) | 25 % | 80 % TTC | 1 500 € (2 000 € si sortie de passoire) | 25 % | D |

Primes supplémentaires

- Prime sortie de vacance pour la remise sur le marché de logements vacants.

- Prime de réduction de loyer, si applicable.

- Prime de réservation pour les publics prioritaires.

- Prime d’intermédiation locative pour les propriétaires passant par un organisme agréé.

Ma Prime Logement Décent en copropriété

Ma Prime Logement Décent soutient les copropriétés en situation de grande dégradation ou d’insalubrité. Elle finance les travaux nécessaires à la mise en conformité et à l’amélioration des parties communes et privatives d’intérêt collectif.

Conditions d’éligibilité

- Avoir été construite depuis plus de 15 ans à la date de la demande.

- Être immatriculée au registre national des copropriétés.

- Compter au moins 75 % de lots à usage d’habitation principale (65 % pour les copropriétés de 20 lots ou moins).

- Être concernée par un arrêté de police administrative pour insalubrité, saturnisme, péril, ou sécurité des équipements communs.

- Les travaux doivent être votés en assemblée générale et financés par l’ensemble des copropriétaires selon leur quote-part.

Montants de l’aide et financement

| Critères | Plafond de travaux | Taux de financement | Taux d’écrêtement |

|---|---|---|---|

| Mesures prescrites par arrêté | Pas de plafond (travaux limités aux actions nécessaires pour lever la procédure ou sortir d’une situation d’habitat indigne) | 50 % | 100 % TTC |

Pas d’exigence de gain énergétique, mais les travaux doivent permettre d’éliminer les risques pour la santé et la sécurité.

Travaux éligibles

- Mise en sécurité des équipements collectifs (électricité, ascenseurs, ventilation).

- Rénovation des façades et structures en péril.

- Traitement de l’insalubrité et du saturnisme.

- Mise aux normes des réseaux d’eau, gaz et assainissement.

L’aide des caisses de retraite : un soutien pour l’amélioration du logement

Les retraités du régime général peuvent obtenir une aide de leur caisse de retraite pour financer des travaux d’amélioration du logement, afin d’adapter leur habitat à la perte d’autonomie et améliorer leur confort.

Conditions d’éligibilité

- Être retraité du régime général.

- Occuper le logement concerné en résidence principale ou secondaire.

- Réaliser des travaux visant à sécuriser, isoler ou adapter le logement.

Travaux éligibles

- Isolation thermique des pièces de vie.

- Aménagement des sanitaires (douche sécurisée, WC surélevé).

- Changement de chaudière pour un modèle plus performant.

- Rénovation des sols pour limiter les risques de chute.

- Motorisation des volets roulants.

- Travaux d’accessibilité (rampes, monte-escaliers).

Cette aide est cumulable avec MaPrimeAdapt’ et d’autres dispositifs nationaux ou locaux.

Les financements des travaux conditionnés par la rénovation énergétique :

L’éco-prêt à taux zéro (Éco-PTZ)

L’Éco-PTZ permet de financer des travaux de rénovation énergétique sans intérêts, pour les propriétaires occupants, bailleurs et copropriétés, sans condition de ressources. Le logement concerné doit être une résidence principale de plus de 2 ans.

Montants possibles

- 15 000 € : action seule (7 000 € pour les fenêtres).

- 25 000 € : bouquet de deux travaux.

- 30 000 € : bouquet de trois travaux ou plus.

- 50 000 € : rénovation globale avec un gain énergétique d’au moins 35 %.

- 10 000 € : assainissement non collectif écologique.

- Durée de remboursement : 15 ans ou 20 ans pour rénovation globale.

Possibilité d’un éco-PTZ complémentaire dans les 5 ans, à condition qu’il concerne des travaux distincts du premier prêt

Un éco-PTZ MaPrimeRénov’ existe pour financer le reste à charge des ménages bénéficiant de MaPrimeRénov’. Il est plafonné à 50 000 €, avec une durée de remboursement pouvant atteindre 20 ans.

L’Éco-PTZ est accordé par les banques partenaires.

📌 À partir de 2025, les chaudières à combustible fossile ne sont plus finançables, sauf pour les copropriétés ayant voté les travaux avant juillet 2025.

Travaux éligibles

- Isolation thermique (murs, planchers, toitures, fenêtres).

- Chauffage performant (pompe à chaleur, chaudière biomasse).

- Ventilation,

- Rénovation global globale avec un objectif de gain énergétique d’au moins 35 % après travaux.

- Assainissement non collectif

Le prêt avance mutation : financer ses travaux en anticipant la revente

Le prêt avance mutation (PAM) est un prêt hypothécaire permettant aux ménages modestes de financer des travaux de rénovation énergétique. Le remboursement du capital s’effectue lors de la vente du bien ou en cas de succession, évitant ainsi une charge mensuelle.

Conditions d’éligibilité

- Être propriétaire occupant d’un logement construit depuis plus de 15 ans.

- Appartenir aux ménages modestes ou très modestes selon les plafonds de ressources de l’Anah.

- Réaliser des travaux de rénovation énergétique éligibles à MaPrimeRénov’ ou permettant un gain énergétique de 35 % minimum.

- Souscrire le prêt auprès d’une banque partenaire avec une garantie publique couvrant 75 % du risque.

Montants et modalités

- Plafond : 50 000 €.

- Durée flexible, remboursement au moment de la mutation du bien.

- Possibilité de différer le remboursement des intérêts (paiement périodique ou capitalisation au moment de la mutation).

Travaux éligibles

- Isolation thermique des murs, toitures et planchers.

- Remplacement d’un chauffage polluant par une pompe à chaleur, chaudière biomasse ou système solaire.

- Installation de ventilation performante et rénovation globale.

Le prêt avance mutation est cumulable avec MaPrimeRénov’, l’Éco-PTZ et les CEE.

Les autres aides à surtout pas négliger :

Les certificats d’économie d’énergie (CEE)

Le dispositif des Certificats d’Économies d’Énergie (CEE) impose aux fournisseurs d’énergie (gaz, électricité, fioul, carburants) de financer des actions d’économies d’énergie auprès des particuliers. En échange, ils obtiennent des certificats prouvant leur engagement.

Qui peut bénéficier des CEE ?

- Tous les propriétaires et locataires, y compris les syndicats de copropriété.

- Logement de plus de 2 ans, résidence principale ou secondaire.

- Les aides sont bonifiées pour les ménages aux revenus modestes et très modestes.

Les CEE ne sont pas cumulable avec MaPrimeRenov' rénovation d'ampleur.

Comment obtenir les CEE ?

- Signer un engagement avec un fournisseur d’énergie avant le devis.

- Fournir les factures et documents demandés après les travaux.

Travaux éligibles

- Isolation thermique : murs, toitures, planchers bas, fenêtres.

- Remplacement d’un système de chauffage : pompe à chaleur, chaudière biomasse, chauffe-eau solaire.

- Raccordement à un réseau de chaleur renouvelable.

- Installation de ventilation performante (VMC double flux).

Bonification « Coup de pouce »

Des primes supplémentaires pour les ménages aux revenus modestes et très modestes sont disponibles pour certains travaux :

- Remplacement d’une chaudière au fioul, gaz ou charbon

- Rénovation globale des bâtiments collectifs et des maisons individuelles pour les propriétaires non éligibles aux aides de l’Anah.

Les CEE sont cumulables avec MaPrimeRénov’ (sauf en cas de rénovation d’ampleur) et l’Éco-PTZ.

La rénovation énergétique dans l’investissement locatif :

Loc’Avantages : louer à loyer modéré avec une réduction d’impôt

Loc’Avantages est un dispositif fiscal permettant aux propriétaires bailleurs de bénéficier d’une réduction d’impôt, en échange de la mise en location de leur bien à un loyer plafonné, destiné aux ménages modestes.

Conditions d’éligibilité

- Propriétaires bailleurs (personnes physiques ou morales), quel que soit leur taux d’imposition.

- Engagement de location de 6 ans minimum, avec un loyer plafonné défini par l’Anah.

- Logement à usage de résidence principale, respectant une étiquette énergie minimale E (sans travaux) ou D (avec travaux).

- Recours obligatoire à un Accompagnateur Rénov’ en cas de rénovation énergétique.

Montants et réduction d’impôt

| Plafond de loyer | Réduction d’impôt |

|---|---|

| Loc1 (loyer modéré) | 15 % |

| Loc2 (loyer très modéré) | 35 % |

| Loc3 (via intermédiation locative) | 65 % |

Bonus travaux : L’Anah peut financer jusqu’à 35 % du montant des travaux HT, avec un plafond de 1 000 €/m² (80 m² max) pour les logements très dégradés.

Travaux éligibles

- Rénovation globale des logements indignes ou très dégradés.

- Mise en sécurité et amélioration de la salubrité.

- Travaux d’accessibilité pour les personnes à mobilité réduite.

- Rénovation énergétique avec un gain de 35 % minimum.

La réduction d’impôt Denormandie : investir dans l’ancien rénové

Le dispositif Denormandie offre une réduction d’impôt sur le revenu aux propriétaires bailleurs qui achètent et rénovent un bien situé dans certaines villes moyennes. Il vise à lutter contre l’habitat insalubre et à dynamiser ces territoires. Découvrez tous les détails dans notre article dédié au dispositif Denormandie.

Conditions d’éligibilité

- Acquérir un bien à rénover dans l’une des 245 villes du plan « Action Cœur de Ville » ou dans une commune ayant signé une Opération de Revitalisation du Territoire (ORT).

- Engager des travaux représentant au moins 25 % du coût total de l’opération (exemple : pour un achat à 160 000 €, au moins 40 000 € de travaux).

- Les travaux doivent soit :

- Améliorer la performance énergétique d’au moins 30 %.

- Inclure au moins 2 types de travaux parmi les suivants :

- Changement de chaudière.

- Isolation thermique des combles, des murs ou des fenêtres.

- Changement du système de production d’eau chaude.

Après travaux, le bien doit obtenir une étiquette énergétique A à E au DPE.

Montant de la réduction d’impôt

La réduction est calculée sur la totalité de l’opération (achat + travaux) et dépend de la durée de location :

| Durée de location | Réduction d’impôt |

|---|---|

| 6 ans | 12 % |

| 9 ans | 18 % |

| 12 ans | 21 % |

Plafond de dépenses éligibles : 300 000 € (si achat + travaux dépassent ce montant, la réduction ne s’applique que sur 300 000 €).

Engagement du propriétaire

- Louer le bien non meublé en résidence principale.

- Respecter un plafond de loyer et de ressources du locataire définis par zone géographique.

- Conserver le bien en location au moins 6 ans.

Le déficit foncier : optimiser la fiscalité des bailleurs

Le déficit foncier permet aux propriétaires bailleurs d’imputer le coût des travaux de rénovation sur leurs revenus fonciers, réduisant ainsi leur imposition. Pour les rénovations énergétiques, un plafond exceptionnel est applicable jusqu’en 2025.

Conditions d’éligibilité

- Être propriétaire d’un bien mis en location nue (non meublée).

- Relever du régime réel d’imposition (hors micro-foncier).

- Effectuer des travaux d’entretien, d’amélioration ou de rénovation énergétique (hors construction et agrandissement).

Montants et plafonds de déduction

- Déduction annuelle maximale : 10 700 € sur le revenu global.

- Plafond relevé à 21 400 € pour les travaux de rénovation énergétique qui améliorent la classe énergétique du logement (passage de E, F ou G à A, B, C ou D).

- Ce plafond renforcé concerne les travaux justifiés par un devis signé après le 5 novembre 2022 et réalisés avant le 31 décembre 2025.

Travaux éligibles

- Travaux de réparation et d’entretien pour préserver l’état du logement.

- Travaux d’amélioration (isolation, chauffage performant, menuiseries).

- Rénovation énergétique correspondant aux critères de l’éco-PTZ.

❌ Exclus : travaux d’agrandissement, de reconstruction ou de pose de chaudière gaz à haute performance.

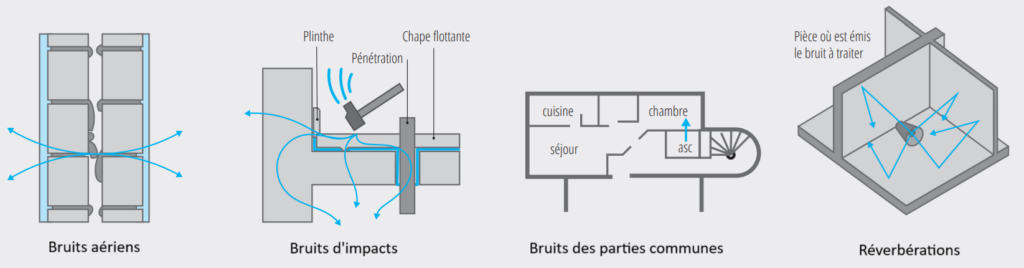

L’isolation phonique en appartement : retrouver la sérénité

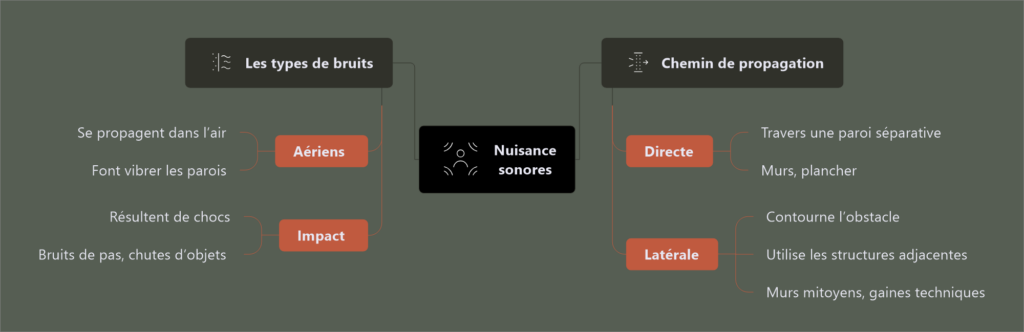

Au-delà du confort thermique, l’isolation phonique est un sujet délicat en appartement. Il est essentiel de bien identifier le type de bruit pour choisir la solution la plus adaptée.

Comprendre les différents types de bruits

On distingue trois grandes familles de bruits en appartement :

- Les bruits aériens : conversations, télévision, musique, qui se propagent par l’air.

- Les bruits d’impact ou de choc : bruits de pas, chutes d’objets, qui se transmettent par la structure du bâtiment.

- Les bruits d’équipement : ascenseur, chaudière, machine à laver, canalisations. En cas de nuisances importantes, un diagnostic acoustique réalisé par un professionnel peut être nécessaire pour identifier précisément les sources et les points faibles.

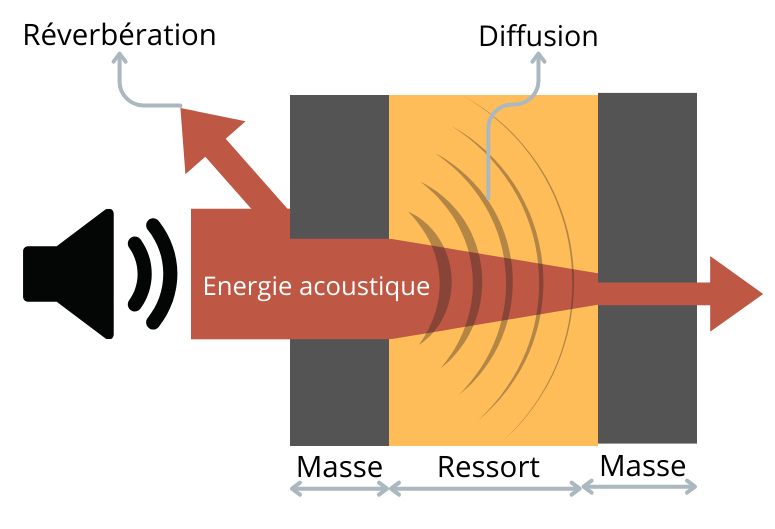

Isoler les murs contre les bruits aériens

Pour isoler un mur mitoyen, la solution la plus courante est de créer une contre-cloison. L’utilisation d’isolants phoniques spécifiques comme la laine de verre combinée à des plaques de plâtre phoniques peut permettre un gain acoustique significatif, souvent supérieur à 15 décibels.

Isoler les plafonds contre les bruits de pas

Pour lutter contre les bruits d’impact venant de l’étage supérieur, la création d’un faux-plafond suspendu avec des suspentes anti-vibratiles est très efficace, car elle désolidarise la nouvelle structure du plancher existant. Les panneaux combinant une isolation thermique et phonique, associés à une sous-couche acoustique, sont également une excellente solution pour atténuer les bruits d’impact.

Isoler les sols

Outre la pose de tapis ou de moquette épaisse qui absorbent les chocs, il est possible d’installer des sous-couches isolantes acoustiques sous un nouveau revêtement de sol (parquet, sol vinyle) ou l’installation de dalles flottantes pour les constructions neuves.

Renforcer l’isolation des fenêtres

Contre les bruits de la rue, le vitrage est essentiel. Le double vitrage asymétrique (avec deux vitres d’épaisseurs différentes, par exemple 10-6-4) est bien plus performant que le double vitrage standard. Pour une isolation acoustique maximale, le vitrage feuilleté acoustique est la solution de référence.

Les astuces décoratives en complément

Certains éléments de décoration peuvent contribuer à l’absorption des sons. Pensez aux doubles rideaux épais, aux revêtements muraux acoustiques (tissus tendus, panneaux décoratifs) ou même à une grande bibliothèque remplie de livres, qui aideront à « casser » la réverbération des sons.

Les conseils Anaka

Choisir le bon artisan : un gage de qualité

- Faire appel à un professionnel RGE (Reconnu Garant de l’Environnement) → indispensable pour bénéficier des aides financières.

- Réaliser un constat d’huissier avant travaux de l’appartement et des parties communes

- Demander plusieurs devis détaillés pour comparer les prestations et les matériaux.

- Évaluer les gains énergétiques projetés pour estimer le retour sur investissement.

Astuces pour éviter les déperditions de chaleur

- Fermer les volets et les rideaux la nuit → limite la déperdition thermique.

- Laisser fonctionner la ventilation (VMC) → réduit le taux d’humidité et améliore l’efficacité du chauffage.

- Installer un thermostat prédictif → adapte la température en fonction de votre rythme de vie pour éviter le gaspillage énergétique.

Un logement bien ventilé chauffe mieux : l’humidité refroidit l’air et favorise la sensation de froid.

FAQ : Refaire l’isolation de votre appartement

Faut-il isoler tous les murs ?

Non, il n’est pas toujours nécessaire d’isoler l’ensemble des murs. Les priorités :

- Les murs donnant sur l’extérieur, principales sources de déperditions thermiques.

- Les murs mitoyens, si vous souffrez de nuisances sonores.

Bon à savoir : Si votre appartement est en étage intermédiaire et bien entouré, isoler uniquement les murs extérieurs suffit à améliorer le confort thermique.

Quel est le prix au m² d’une isolation par l’intérieur d’un appartement ?

Les coûts de l’isolation au m² varient selon les matériaux et la technique utilisée :

| Type d’isolation | Prix moyen au m² |

|---|---|

| Laine de verre sur ossature | 50 à 80 €/m² |

| Laine de roche avec BA13 | 60 à 100 €/m² |

| Panneaux isolants sous vide | 100 à 150 €/m² |

En moyenne, prévoyez entre 50 et 100 €/m² pour une isolation intérieure performante. Des aides financières peuvent réduire ce coût.

Comment isoler un appartement dont le DPE est classé G ?

Un DPE G signifie une très forte consommation énergétique. Pour y remédier :

- En priorité : Isoler les murs, sols et plafonds → ce sont les surfaces déperditives les plus importantes

- En second : Remplacer les fenêtres par du double vitrage performant.

- A étudier, ce n’est pas l’élément majeur : Améliorer le chauffage

- Profiter des aides financières → MaPrimeRénov’, CEE, Coup de Pouce.

L’isolation à 1 euro : mythe ou réalité en 2025 ?

Vous avez certainement entendu parler des offres d’isolation à 1 euro. Il est crucial de clarifier ce point : ce programme n’existe plus. Basé sur le dispositif des Certificats d’Économies d’Énergie (CEE), il a été supprimé en juillet 2021 en raison de nombreuses dérives et fraudes de la part d’entreprises peu scrupuleuses.